Gelecek yıl dünya ekonomisinin performansına ilişkin beklentilerde kötüleşme devam ediyor.

IMF ve Dünya Bankası gibi uluslararası kuruluşlar gelişmiş ve gelişmekte olan ekonomilerin büyümesinin yavaşlayacağı konusunda hemfikirler…

Tek korku Çin ve ABD arasında başlayan ticaret savaşlarının etkisiyle yavaşlaması beklenen küresel büyüme değil.

Çin’de kredi ile desteklenen inşaat sektöründe balonun patlama olasılığı; hammadde fiyatlarındaki gerileme ile birlikte hammadde üreten ülkelerin gelirlerinin kaydadeğer biçimde azalacağı ve ABD dolarının, ticaret savaşları ve faiz indirimleri sonucu trendinin ne olacağına ilişkin belirsizlikler var.

Diğer taraftan devasa bir borç sorunu var dünya ekonomisinde başedilmesi gereken.

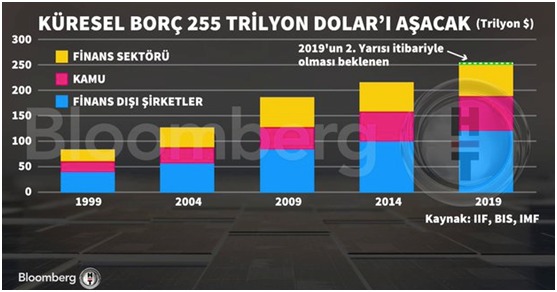

Geçen hafta Gizem Uzuner’in hazırladığı Bloomberg HT kaynaklı Tablo’dan anlaşılacağı gibi özellikle 1990’lardan itibaren hızla artmaya devam eden küresel borç, dünya Gayri Safi Yurtiçi Hasıla’sının (GSYH) üç katını aşarak yüzde 320’sine ulaşmış.

Kamu ve özel farkı olmaksızın artan borç 255 trilyon dolara dayanmış…

Gelişmiş ve gelişmekte olan ekonomilerde verimlilik artışı sağlayacak yatırımlar, “sıfır” faize ve bol liditeye karşın, yapılamazken; ABD başta olmak üzere gelişmiş ülkelerde, finansal piyasalarda ve gayrimenkul sektöründe oluşan balon, düşük faiz ve genişletici para politikaları ile sürdürülmeye çalışılıyor.

Örneğin, ABD borsalarında işlem gören ABD şirketlerinin piyasa değerinin GSYH’ya oranı 1,7 kat ile 2000’de dot.com çöküşü öncesi düzeye gelmiş bulunuyor.

1989’da Berlin duvarının yıkılışı; 1994’de gümrük vergilerini ve kotaları indirip ticareti serbestleştirme amacıyla oluşturulan Dünya Ticaret Örgütü (WTO) ile devam eden süreç küreselleşmenin yükseldiği dönem olarak tanımlanıyor.

Aslında 1970’lerde başlayan sermaye hareketleri bu süreçte kendisini daha fazla hissettiriyor.

Sermaye akımları, ekonomileri ve finansal piyasaları birbirine daha fazla bağımlı hale getiriyor. Liberalleşme ve özelleştirme bu döneme damgasını vuruyor.

Doğal olarak kapitalizmin krizleri nitelik değiştirirken; “bulaşma” etkisi artıyor. Serbestleşme finansal piyasalarda kuralsızlık isteklerini de destekliyor.

Sermaye önünde hiçbir engel istemiyor. Gelir ve servet eşitsizliği artmasına rağmen bu konuda önlem almak bir yana tartışılmasına bile tahammül edilemiyor.

1929 Büyük Buhran’dan sonra en büyük ikinci kriz olarak adlandırılan 2008 küresel krizi kapitalizmi yaniden tartışılır hale getirmişti.

Hemen üstü örtüldü. Finansal piyasalar düzenleme ve regülasyonlara karşı tepki verdi. Kural istenmiyor.

Büyük merkez bankaları da “piyasa dostu” politikaları sürdürdükçe bu çevrelerden alkış alıyor.

Ülkelerin politik gelecekleri de finansal piyasaların ve oyuncuların isteklerine göre şekillendirilmeye çalışılıyor.

Emperyalist emeller ve girişimler piyasaların olumlamasına göre destekleniyor.

Korkunun ecele faydası yok. Borç-Kredi ve ticaret savaşları ile reel kesimi de içine alacak finansal kriz önünde sonunda yaşanacak.

Bir “merkez” ülkede başlayacak kriz bizim gibi ekonomileri de etkileyerek içine alacak. Bundan kaçış yok…

Gelelim bize…

Kamu ve özel sektörü ile Türkiye’nin dış borcunun GSYH’ya oranı yüzde 60 düzeyinde.

Oysa gelişmiş ekonomiler genelde kendi paraları cinsinden borçlanıyor.

Dolayısıyla bizim döviz üretmemiz gerekiyor ki dış borcu rahatlıkla çevirelim; küresel kriz ve finansal piyasalardan olası çıkışlara karşı kendimizi koruyabilelim.

Yavaşlayan küresel büyüme, daralan dünya ticaret hacmi çerçevesinde yalnızca ihracata dayalı büyüme “korunma” için yeterli olmayacak gibi görünüyor.

İç talebin de bir biçimde devreye girmesi gerekecek ki üretmeye devam edelim.

Tabi ki yalnızca krediye dayalı büyümenin artık sürdürülemez olduğunu da görmemiz gerekiyor.

Para politikası tek başına ekonominin toparlanmasına yeterli değil. Zaten bunu yaşıyoruz.

Maliye politkasının devreye sokulması ve diğer makro ekonomik önlemlerle desteklenmesi gerekiyor ki küresel kırılmalara karşı dirençli olabilelim.

Kamu kesiminin esnekliği ne durumda?

Ekim ayı Merkezi Yönetim Bütçesi rakamları belki bir fikir verebilir:

2018’in Ocak-Ekim döneminde 62,1 milyar TL açık veren Merkezi Yönetim Bütçesi 2019’un aynı döneminde 100,7 milyar TL açık vermiş.

Bu yıl 80,6 milyar TL bütçe açığı hedeflenmişken; YEP 125,0 milyar TL olacağını açıkladı.

Merkez Bankası’nın yaklaşık 40 milyar TL’lik yedek akçesi aktarılmamış olsaydı bu açık daha fazla olacaktı.

Bir de faiz dışı denge rakamlarına bakalım.

Faiz dışı denge basitçe şunu ifade ediyor: Hazine’nin toplam borcu bilindiği gibi her yıl yaklaşık bütçe açığı kadar artar. Hazine anapara borcunu borç ile çevirir.

Peki ya bu borcun faizi ne olacak?

Eğer bütçe faiz dışı fazla vermez ise; bütçe açığı faiz giderlerine eşit olur ve sonuçta her yıl anaparanın üzerine bu amapara borcun faizi de eklenir.

Eğer faiz dışı açık verilirse ki 2019’da 21,9 milyar TL açık vermesi bekleniyor, bu durumda anapara borcun üzerine hem faizi hem de bu açık eklenir.

Borç stoğu kartopu gibi büyümeye başlar.

Sorun açık: Küresel kriz adım adım yaklaşırken kamu maliyesinin esnekliği azalıyor. Artık harcama disiplinin sağlanması gerekiyor.

Çünkü mevcut ortamda gelirlerin artırılması pek mümkün görünmüyor. Kendi içimizden kaynaklanan sorunlar nedeniyle kamu maliyesini daha fazla yıpratmamak gerekiyor.

Gelecek dalga hepimizin içinde bulunduğu gemiyi mutlaka sarsacak boyutta olabilir ama yeterki bu dalgaya bir de iç şoklar eklemeyelim…

* Bu makalede yer alan fikirler yazara aittir ve Independent Türkçe’nin editöryal politikasını yansıtmayabilir.

© The Independentturkish