İlk iç borçlanmasını 1683 yılında II. Viyana Kuşatması'nın ardından yapan Osmanlı İmparatorluğu, "İmdadı Seferiye" adı altında 327,5 milyon akçe tutarında borç almıştı.

Cumhuriyet döneminde ise ilk iç borçlanma 12 Ocak 1933 tarihli Kanun'la kabul edilen, Fevzipaşa - Diyarbakır demiryolunun finansmanında kullanılacak, 12 milyon liralık "Ergani İstikrazı (Borçlanma)"ydı. 1933 tarihli bu borçlanmanın ödenmesi, 1953 yılında son bulmuştu.

İhale yöntemiyle ilk kez yapılan devlet iç borçlanma senedi (DİBS) (tahvil) satışı 1985'te gerçekleşti. Bu tarihe kadar Hazine, finansman açığını karşılamak için ağırlıklı olarak Merkez Bankası'ndan kısa vadeli avans kullanıyordu.

Yüksek enflasyonlu 1990'lı yıllarda kamu kesimi açığı artmış, o dönemin Hazine Müsteşarlığı, kısa vadeli ve yüksek maliyetli DİBS ihraç etmek durumunda kalmıştı.

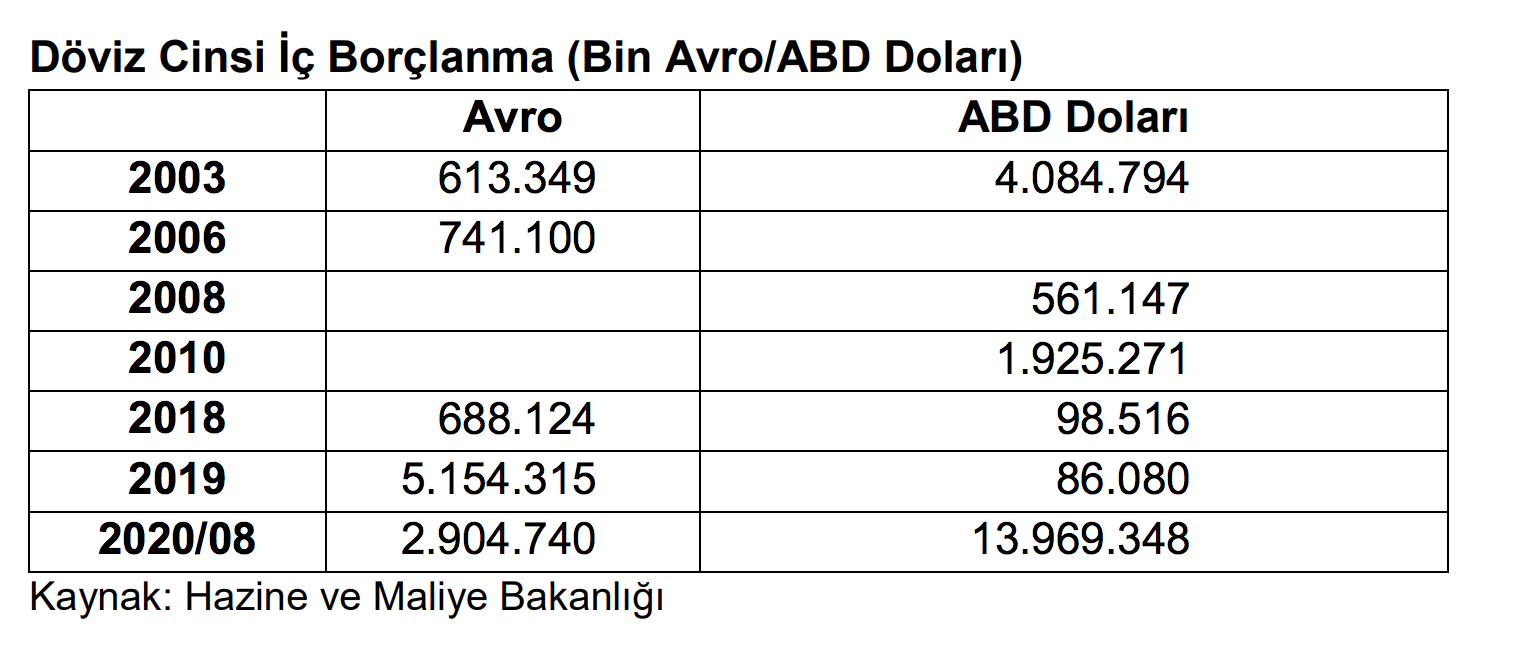

İlk defa 1996'da gerçekleşen döviz cinsi iç borçlanmanın tutarı 2,2 milyar dolardı. Bu tipte borçlanma ise 2010 yılında son buldu. Ancak döviz cinsi iç borçlanmaya 2018 yılında tekrar başlandı.

2001 yılındaki iç borç takasına kadar Hazine, halka arz da dahil olmak üzere farklı yöntemlerle ve düzenli olmayan şekilde döviz cinsi ve dövize endeksli iç borçlanmaya devam etti.

2001'deki iç borç takasında ise Hazine, hem iç borç stokunun vadesini uzatmak, hem de bankaların döviz açık pozisyonlarını kapatmalarına katkıda bulunmak için 3 ve 5 yıl vadeli olarak 6,7 milyar dolar karşılığında (O dönem 7,7 milyar TL) dövize endeksli DİBS ihraç etti.

2010'un 19 Ocak'ında yapılan, 1,9 milyar dolar değerindeki tahvil ihracı, 18 Ocak 2012'de sıfırlanmıştı. 12 Eylül 2018'de ise bireysel yatırımcıya yönetlik, 364 gün vadeli ihraç edilen DİBS tutarı 837 milyon euroydu.

Hazine, 2003-2010 yılları arasında, 1,3 milyar euro ve 6,6 milyar dolar değer ile iç borçlanma yaparken, Eylül 2018 - Ağustos 2020 döneminde 8,7 milyar euro ve 14,2 milyar dolar tutarında DİBS ve kira sertifikası ihracı yaptı.

Gelinen noktada, Hazine ve Maliye Bakanlığı verilerine göre, Ocak-Ağustos 2020 döneminde iç borçlanmanın yüzde 25,4'ü ABD doları, yüzde 5,5'i ise euro cinsinden gerçekleşmiş durumda.

Dünya Bankası Kamu Borç Yönetimi Danışmanlığı Birimi Müdürü Dr. Çoşkun Cangöz, döviz cinsi iç borçlanmadaki son durumu, Türkiye Ekonomi Politikaları Araştırma Vakfı (TEPAV) için değerlendirdi.

Yurt içinde yerli para ile borçlanamamak, yabancı parayla borçlanmak

Kamu maliyesi ve borç yönetimi uzmanı Cangöz, 2018'deki 837 milyon euroluk tahvil ihracını Hazine'nin borç ve risk yönetimindeki kırılmanın bir işaret fişeği olarak görüyor. Zira Cangöz'e göre döviz cinsi DİBS ve kira sertifikaları Hazine finansman programının bir parçası haline geldi.

Dr. Çoşkun Cangöz, konuyu, ABD'li ekonomistler Barry Eichengreen ve Ricardo Hausmann ile İtalyan ekonomist Ugo Panizza'nın literatüre kattığı "İlk Günah" terimiyle açıkladı:

Kendi paralarıyla yurt dışından borç alamayan ülkelerin, kendi iç piyasalarında bile milli parayla uzun vadeli borçlanma imkânı bulamaması durumunda yabancı para ile borçlandığı durum, ilk günah (original sin) terimiyle açıklanıyor.

Borçları yabancı para cinsinden fakat gelirleri milli para cinsinden olan ülkeler nakit akımları arasında uyumsuzluk nedeniyle finansal ve borç krizleri ile karşı karşıya kalmaktadır.

Para birimi uyuşmazlığı yaşayan ülkelerde döviz kurlarındaki yükseliş borçluluk seviyesinde artışa neden olmakta, borçlunun ödeme güçlüğü yaşamasına ve finansal sistemde kırılganlıklara yol açmaktadır.

"Yurt içi ilk günah tarihsel olarak en yüksek seviyesine ulaştı"

Hazine'nin "İlk Günahla İmtihanı"nın ilk olarak 1996'da yurt içinde dövizle borçlanarak başladığını aktaran Kamu Maliyesi ve Borç Yönetimi Uzmanı Cangöz, "Hazine, risk yönetimini esas alan borçlanma stratejilerinin uygulanması kapsamında 2003-2010 döneminde ‘ağırlıklı olarak TL borçlanmak' ölçütünü esas alırken, 2011-2017 yılları arasında ‘yurt içi piyasalardan TL cinsinden borçlanmak' ilkesi doğrultusunda hareket etmiştir" dedi.

2004'ten itibaren "yurt içi ilk günahın" sürekli şekilde düştüğünü ve Ocak 2012'de tamamen ortadan kalktığını söyleyen Çoşkun Cangöz, "Hazine'nin bu stratejisinin temel hedefi para birimi uyuşmazlığını ortadan kaldırarak döviz kuru hareketlerine karşı dayanıklılığın artırılmasıydı" dedi.

Faiz oranlarının artmasının etkisiyle Hazine'nin son iki yılda yoğun şekilde yurt içinde döviz ile borçlandığını söyleyen Cangöz'e göre "yurt içi ilk günah tarihsel olarak en yüksek seviyesine ulaştı".

Döviz cinsinden tahviller ve kira sertifikaları ile yapılan borçlanmalar, kısa vadede maliyet avantajı sağlıyormuş gibi görünüyor. Ancak 2012 öncesi dönemde de tecrübe edildiği gibi varlık ve yükümlülükler arasındaki uyuşmazlıklar nedeniyle olası döviz kuru şoklarına karşı ekonominin kırılganlığını artıyor; ekonomi, mali ve finansal krizlere açık hale geliyor.

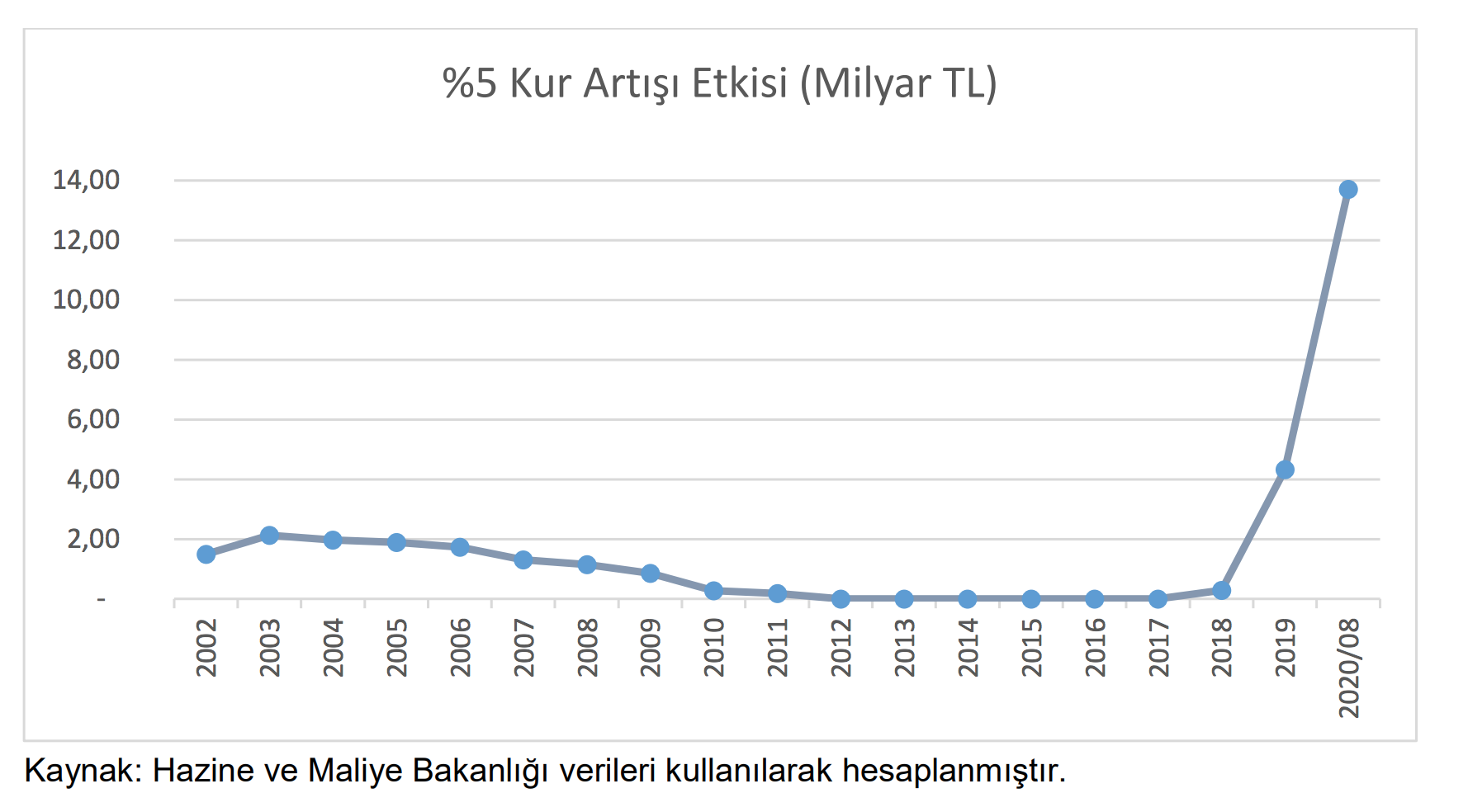

Yüzde 5'lik artışın etkileri

Dr. Çoşkun Cangöz'e göre yurt içi ilk günahın büyüklüğü ile Hazine'nin döviz kurundaki artışlara karşı duyarlılığı ters yönde hareket ediyor.

Bu kapsamda döviz kurunda yüzde 5'lik bir artış 2002 yılında döviz cinsi iç borcu yaklaşık 1,5 milyar lira artırırken, küresel krizin yaşandığı 2009 yılında, Hazine risk yönetimi kapsamında azalan döviz cinsi borçlar nedeniyle bu miktar sadece 880 milyon lira artmıştı.

Takip eden yıllarda döviz cinsi iç borçların azalmasına paralel olarak kur artışının iç borç stoku üzerindeki etkisi önce azalmış ve 2012 yılında da sıfıra inmişti.

Ancak 2018 yılından itibaren Hazinenin yeniden döviz cinsinden iç borçlanmaya başlamasıyla beraber, iç borç stokunun döviz kuru hareketlerine duyarlılığı da artış gösterdi.

Bu kapsamda yukarıdaki bahsedilen yüzde 5'lik değişimin iç borç stoku üzerindeki etkisi 2018 yılında 290 milyon lira , 2019 yılında 4,3 milyar lira, Ağustos 2020 itibariyle de 13,7 milyar lira oldu ve tarihsel olarak en yüksek seviyeye ulaştı.

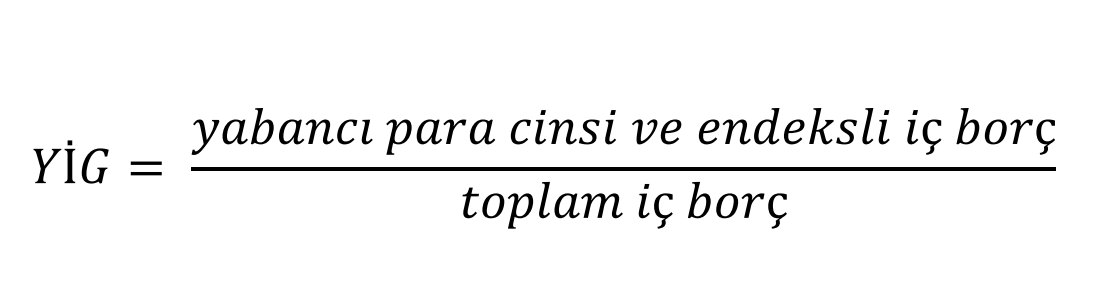

Yurt içi ilk günah neydi?

Eichengreen, Hausmann ve Panizza, ilk günahı yurt içi ve uluslararası ilk günah olmak üzere ikiye ayırmış ve ölçülmesine yönelik olarak çeşitli yöntemler geliştirmişti. Bu kapsamda basitleştirilmiş haliyle yurt içi ilk günah aşağıdaki şekilde ölçülüyor:

Son yıllarda özellikle gelişmiş ülke tahvillerinin getirisindeki düşüşlerin de etkisiyle yabancı yatırımcılar gelişen ve gelişmekte olan ülkelerin iç borçlanma senetlerine ilgi gösteriyor.

Buna paralel olarak ülkeler de yurt içi tahvil piyasasını geliştirme çabası içine girmekte ve finansman ihtiyacını giderek artan oranda iç borçlanma yoluyla karşılıyor.

Bunun bir sonucu olarak para birimi uyuşmazlığı azalıyor, hatta ortadan kalkıyor. Nitekim Eichengreen, Hausmann ve Panizza da yurt içi tahvil piyasasının gelişmesiyle ilk günah kaynaklı sorunların azalacağını belirtmişti.

Independent Türkçe, TEPAV