Her sabah işine gidenlere sandviç hazırlayan bir seyyar satıcı da olsanız, o sandviçi alıp mesaisinin ilk dakikasına "set edilen" toplantıya yetişmeye çalışan bir beyaz yakalı da olsanız konuştuğunuz ortak bir dil var: Merkez Bankası.

Merkez Bankası'nın politika faizi, döviz rezervlerinin ne olduğu, yüzde kaç enflasyon hedeflediği gibi konuların günlük konuşmalarımızın mutlaka bir yerine sıkışıvermesi artık Türk insanının "yeni normali" oldu.

Dilerseniz bu haberle Merkez Bankası sözlüğünüze bir kavram daha ekleyelim (mevcut olanlar yetmiyormuşcasına): Merkez bankalarının kâr ya da zarar etmesi.

Daha önce de pek çok kez konuşulan bu konunun yeniden gündeme gelmesine eski Hazine Müsteşarı Dr. Mahfi Eğilmez'in geçen hafta yaptığı bir açıklaması yol açtı.

2018'de yaşamını yitiren iktisatçı Güngör Uras'ı anmak için İstanbul Sanayi Odası'nda düzenlenen "Ayşe Teyze'nin İzinde Türkiye Ekonomisi" adlı panelde konuşan Eğilmez, şu ifadeleri kullandı:

Dünyada merkez bankası zarar etmez. 1 liraya mâl ettiği paranın üzerine 200 lira yazıp satan adam zarar eder mi? Bizde zarar ediyor. Değerleme hesabına bakın. Şu anda 250 milyar TL zarar ediyor. Bu ne demektir? Merkez Bankası, kâr ettiği zaman kârını Hazine'ye verir. Zarar ettiği zaman zararını Hazine'den alır.

Merkez bankalarının nasıl kâr ya da zarar ettiğine, "değerleme hesabının" ne olduğuna, hazineyle ilişkisine tek tek bir bakalım…

1- Merkez Bankası'nın kâr/zarar mekanizması nasıl işliyor?

Türkiye Cumhuriyet Merkez Bankası (TCMB), en büyük hissedarı Hazine olan bir anonim şirket.

Her şirket gibi gelirleri ve giderlerinin durumuna göre kâr ya da zarar ediyor.

Yıl sonunda internet sitesinden "Kâr ve Zarar Tablosu" başlığı ile yayınlanıyor.

Ancak TCMB, ileride detaylı inceleyeceğimiz bilanço yapısı bakımından pek çok şirketten ayrışıyor.

Bunun yanı sıra diğer şirketlerin aksine kâr amaçlı bir kurum değil.

Nihai hedefi, para politikası araçlarını kullanarak, fiyat istikrarını ve finansal istikrarı sağlamak.

Peki kâr ya da zarar hesaplamak için gerekli gelir ya da giderleri ne oluşturur?

Faiz gelirleri, faiz dışı gelirler, faiz giderleri ve faiz dışı giderler.

Bu gelir ya da giderleri anlamak için nereye bakmak gerektiğini ise şöyle toparlayalım:

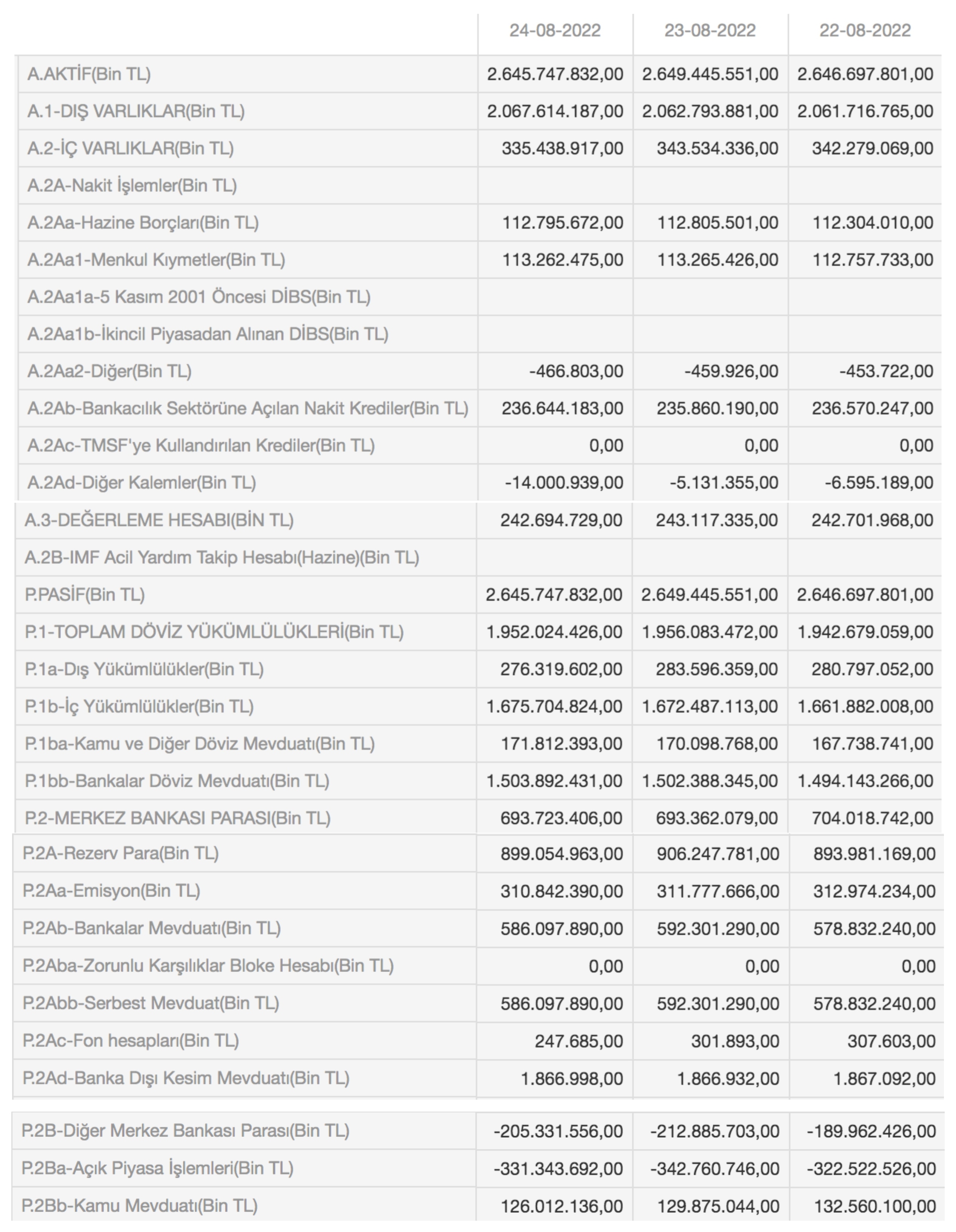

Hayli karışık görünen yukarıdaki tablo, 24 Ağustos 2022 itibarıyla Merkez Bankası'nın bilançosunu gösteriyor.

Her şirketin bilançosunda olduğu gibi TCMB'nin de bilançosu da "aktif" ve "pasif" olarak ikiye bölünüyor.

En genel anlamda aktif kısmı, bir işletmenin varlıklarını (mevcutlarını ve alacaklarını), pasif kısmı ise işletmenin kaynaklarını (sermayesini ve borçlarını) anlatıyor.

TCMB'nin aktif kısmında yer alan üç ana başlık var:

1. Dış varlıklar: Merkez Bankası'nın yabancı para cinsinden sahip olduğu varlıkları ifade ediyor.

Bu varlıklar emisyon ile yaratılmış, bizzat TCMB'ye ait varlıklar olabileceği gibi, üçüncü kişilerden borçlanılan veya mevduat olarak kabul edilen dövizler de olabilir.

TCMB'nin altın mevcudu, döviz cinsinden alacakları, yurtdışı bankalarda yer alan yabancı para cinsinden menkul kıymetleri, dış kredileri, TCMB nezdindeki döviz cinsi banknotlar gibi kalemler "dış varlık" başlığı altına giriyor.

Brüt döviz rezervleri ise dış varlıkların en büyük kısmını oluşturuyor.

2. İç varlıklar: Yerli para cinsinden varlıkları açıklıyor.

İç varlıkların hacmi ve kompozisyonu, Merkez Bankası'nın para politikası hedefine göre değişebiliyor.

Örneğin, açık piyasa işlemlerinden (Merkez Bankası'nın dolaşımdaki para miktarını kontrol edebilmek amacıyla hazine bonosu, tahvil ve hisse senedi alım satımına gitmesi) doğan devlet iç borçlanma senedi (DİBS) borcu ya da alacağı "iç varlıklar" altındaki "nakit işlemlerin" bir kalemi.

Yine bankacılık sektörüne açılan nakit krediler de "nakit işlemler" kapsamına giriyor.

Nakit işlemlerin bir diğer önemli alt başlığı ise "diğer kalemler".

"Önemli" diyoruz zira gerçekleşmiş kâr ya da zarar denildiğinde genellikle ilk bakılan yer burası.

Diğer kalemler, Merkez Bankası'nın sermayesi, kâr ve zararları, sahip olduğu sabit kıymetler gibi varlık ve yükümlülüklerin toplulaştırılmış büyüklüklerini açıklıyor.

Daha detaylı anlatmak gerekse; madeni paralar, gayrimenkuller ve demirbaşlar, TL cinsinden muvakkat alacaklar, TL cinsinden dahildeki muhabirler diğer kalemlerin aktifini, ödenecek senet ve havaleler, sermaye, ihtiyat akçesi, karşılıklar, kâr-zarar hesaplarının net toplamı "diğer kalemler" başlığının pasifini oluşturuyor.

Özetle iç varlıklar, Merkez Bankası'nın Hazine'den ve bankalardan olan alacağı anlamına geliyor.

Merkez Bankası, faiz oranlarının düşük tutulduğu, para arzının artırıldığı genişlemeci ya da gevşek para politikasını tercih ettiğinde "iç varlıklar" kaleminde de artış oluyor.

3. Değerleme hesabı: Türk lirasının yabancı paralar karşısında değerinin değişim gösterdiği herkesin malumu. Bu değişim haliyle Merkez Bankası'nın dış varlıkları ve yükümlülüklerini de etkiliyor. İşte bu varlık ve yükümlülüklerin yeniden değerlenmesi sonucu ortaya çıkan kur farkı, değerleme hesabında gösteriliyor.

Merkez Bankası Kanunu'nun 61'inci maddesinde yer alan tanımı ise şu şekilde:

Türk parasının yabancı paralar karşısındaki değerinin ve uluslararası piyasalarda altın fiyatlarının değişmesi nedeniyle Bankanın aktifindeki ve pasifindeki dövizlerin, efektiflerin ve yabancı para cinsinden diğer varlık ve yükümlülükler ile altınların değerlemesi sonucu oluşan değerleme farkları 'değerleme hesabı'nda izlenir.

Herhangi bir işletme ya da bankada kur nedeniyle oluşan değer farkı, kâr/zarar hesaplarına aktarılırken, TCMB bu farkları, değerleme kalemleri'nde izliyor.

Yukarıda bahsettiğimiz "diğer kalemler" nasıl "gerçekleşen" kâr ya da zararı barındırıyorsa, "değerleme hesabı" da potansiyel veya henüz gerçekleşmemiş kâr ya da zarar olarak addediliyor.

Kâr veya zararın bilançoda nasıl gösterileceği 21 yıl önce değişti

2001 yılına kadar Merkez Bankası'nın lehine ya da aleyhine oluşan kur farkları, Hazine ile yapılan protokoller çerçevesinde tasfiye ediliyordu.

25 Nisan 2001 tarihli kanun değişikliğinden önce TCMB'nin aleyhine oluşan değerleme farkları, Hazine'nin TCMB'ye borcu, lehine oluşan değerleme farkları ise TCMB'den alacağı sayılmaktaydı.

Her yıl sonunda Hazine ile TCMB arasında protokol yapılarak, TCMB lehine oluşan kur farkları daha sonraki yıllarda itfa olunacak kamu kesimi borcu haline dönüşüyor, aleyhe oluşan kur farkları ise bu borca mahsup ediliyordu.

2001'de yapılan kanun değişikliği ile birlikte "gerçekleşmemiş kur farkı kâr/zararı", bilançoda birikimli olarak gösterilmeye başlandı.

Değişiklikle birlikte Merkez Bankası'nın aktif ve pasifindeki kıymetlerin kur kaynaklı değerlenmesi sonucunda gerçekleşmemiş gelir ve giderler, "değerleme hesabı"nda izlenmeye başlandı.

Bu gelir ve giderler ancak fiilen gerçekleşirse kâr/zarar hesapları ile ilişkilendiriliyor. 2013 yılından itibaren "değerleme hesabı", "iç varlıklar" içerisinden çıkarılarak ayrı bir kalem olarak bilançoda yer aldı.

Merkez Bankası Kanunu'na göre "gerçekleşmemiş değerleme farkı" TCMB lehine ise değerlemenin yapıldığı dönemde "kâr" olarak gösterilmiyor. Ya da kurumlar vergisi matrahının tespitinde gelir olarak dikkate alınmıyor.

Banka aleyhine oluşan gerçekleşmemiş değerleme farkları ise değerlemenin yapıldığı dönem kazancından düşülüyor ve kurumlar vergisi matrahının tespitinde gider kabul edilmiyor.

Eksi gösterilenin aslında kâr olması sorunsalı...

Merkez Bankası'nın döviz varlık ve yükümlülüklerinin değerlenmesi sonucunda aleyhine bir değer farkı oluştuğunda (muhtemel zarar) bu kalem pozitif değerli, lehine bir değer farkı oluştuğunda ise (muhtemel kâr) negatif değerli oluyor.

Ya da TCMB'nin analitik bilançosunda kâr, "diğer kalemler" başlığı altında "negatif" bakiyeli gösterilmesinin nedeni "diğer kalemler"in aktifte yer alması.

Gerçekleşmemiş olumsuz kur farkları yine "aktifte" olduğu için "değerleme kalemi" başlığı altında "pozitif" bakiyeli olarak gösteriliyor.

Yukarıdaki tabloya göre Merkez Bankası'nın - 14 milyar lira olarak gösterilen "diğer kalemler" kalemi, 14 milyar lira gerçekleşmiş kâr anlamına geliyor.

Benzer şekilde "değerleme hesabı" altındaki 242,6 milyar liralık değer ise (önünde eksi olmamasına rağmen) potansiyel zarar olarak kabul ediliyor.

2- Kâr ya da zarar nasıl oluşuyor?

Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara, 5 Nisan 2022'de Dünya gazetesi için kaleme aldığı yazıda Merkez Bankası'nın kâr/zararının iki kanaldan oluştuğunu aktarmıştı.

Bunlardan ilki yukarıda da belirttiğimiz gibi TCMB'nin iç varlıklarından elde ettiği net faiz gelirleri.

Bu kısımda bankalara yapılan kısa vadeli fonlamanın baskın olduğunu söyleyen Kara, "TCMB, sistemin fonlama ihtiyacı kapsamında bankalara teminat karşılığı likidite sağlar (borç verir). Son yıllarda bankalarımız nette merkez bankasından yüklü miktarda borçlanıcı konumda oldukları için kâr bileşeninin en istikrarlı kaynağını faiz gelirleri oluşturmakta" ifadelerine yer vermişti.

Merkez Bankası'nın eski başekonomisti Kara, kâr/zararını etkileyen ikinci önemli kalemin de rezerv (dış varlık) satışları olduğunu belirtti.

Kara şunları kaydetti:

Merkez Bankası ülkenin döviz rezervlerini yönetirken zaman zaman piyasaya doğrudan döviz alım/satım işlemleri ile müdahale eder.

Hazine de kendi nakit akışı çerçevesinde TCMB ile döviz işlemleri gerçekleştirir.

Dövizin satış fiyatı rezervin ortalama alış fiyatının üzerindeyse TCMB bu işlemden kâr eder.

Yazısında TCMB'nin sıradan bir anonim şirket olmadığını, bilançosunda kendine has tanımlamalar olduğunu hatırlatan Hakan Kara, "Normalde bir anonim şirketin tuttuğu döviz veya altının değerinin değişmesi şirketin kârına ve öz kaynağına yansır. Büyük negatif değerlemeler şirketi iflasa dahi götürebilir" dedi ve şunları ekledi:

TCMB'de ise kanunu gereği, bankanın aktifindeki ve pasifindeki tüm döviz ve altınların değerlemesi sonucu oluşan gerçekleşmemiş kur farkları bilançoda geçici bir kalem olan değerleme hesabı içerisinde takip edilir.

Ne zamanki altın ve dövizler satılır işte o zaman kur farkları değerleme hesabından kâr/zarar hesabına aktarılır.

TCMB bilançosunun bu kendine has özelliği, değerleme ile kâr/zarar hesabı arasındaki aktarımlar konusunda yetkililere önemli bir esneklik getirmekte.

3- TCMB ve Hazine arasında nasıl bir ilişki var?

Daha önce de belirttiğimiz gibi Türkiye Cumhuriyet Merkez Bankası, hissedarları olan bir anonim şirket. En büyük hissedarı ise Hazine ve Maliye Bakanlığı.

Bu nedenle her şirketin hissedarlarına kârından pay dağıtması gibi, TCMB de belli dönemlerde Hazine ve diğer hissedarlarına bu kâr dağıtımından yapıyor.

TCMB'nin internet sitesinde yayınladığı üzere sermaye yapısı ve hisse senedi dört bölümden oluşuyor:

- A sınıfı hisse senetleri Hazine'ye

- B sınıfı hisse senetleri Türkiye'de faaliyette bulunan milli bankalara

- C sınıfı hisse senetleri 15 bin adeti geçmemek üzere milli bankalar dışında kalan diğer bankalarla imtiyazlı şirketlere,

- D sınıfı hisse senetleri ise Türk ticaret müesseselerine ve Türk vatandaşlığına haiz tüzel ve gerçek kişilere

2021 yıl sonu itibarıyla, Merkez Bankası sermayesinin yüzde 55,12'si (A) sınıfı, yüzde 23,25'i (B) sınıfı, yüzde 2,51'i (C) sınıfı, yüzde 19,12'si ise (D) sınıfı hisselerden oluşuyor.

Merkez Bankası'nın kurulduğu 1930'da hükümetin bankadaki payı yüzde 15'ti.

Kâr payı dağıtımı ise şu şekilde gerçekleşiyor:

Banka hissedarlarına, sahip oldukları hisse senetlerinin nominal değerleri üzerinden yüzde 6 oranında ilk kâr payı, TBMM Genel Kurulu'nda onaylanması halinde yine hisse senetlerinin nominal değerleri üzerinden en çok yüzde 6 oranında ikinci kâr payı olmak üzere en fazla yüzde 12 kâr payı dağıtılıyor.

TCMB Kanunu gereği bu dağıtımdan sonra kalan bakiye Hazine'ye veriliyor.

Bunun yanı sıra Temmuz 2019'da kabul edilen bir yasa ile Merkez Bankası'nın "ihtiyat akçesi"nin tamamının Hazine ve Maliye Bakanlığı'na aktarılmasına karar verildi.

Merkez Bankası'nın ihtiyat ya da yedek akçesi, muhtemel risklere karşı şirketi korumak ve acil durumlarda kullanılmak üzere net kârdan belli oranda ayrılan ancak ortaklara dağıtılmayan sermaye anlamına geliyor.

Yasa değişikliğinden önce Merkez Bankası'nın yıllık safi kârının yüzde 20'sini ihtiyat akçesine ayıracağı hükmü uygulanıyordu.

Değişiklikle birlikte bu hüküm kalktı ve Genel Kurul kararı aranmaksızın ihtiyat akçesinin tamamının Hazine ve Maliye Bakanlığı'na aktarılması uygulaması başladı.

2002 ve sonrası üç yılda zarar yazan Merkez Bankası'nın bu zararları ihtiyat akçelerinden karşılanmış, Hazine'den tahvil almak zorunda kalınmamıştı.

Merkez Bankası'nın hissedarlarına kâr payı dağıtımı her yılın ilk yarısında yaptığı bir uygulama.

Hazine'ye kaynak artırımın giderek artmasının sonuçları ne olabilir?

Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara'ya göre son yıllarda yapılan düzenlemelerle TCMB'nin değerleme-kâr etkileşimi ve "yedek akçe" kalemlerinin Hazine'ye transferleri artıracak şekilde yönetilmesi, enflasyonun kontrol edilmesini zorlaştıran unsurlardan biri haline geldi.

"Döviz kurunun hızlı arttığı ve TL'ye güvenin azaldığı enflasyonist dönemlerde tanım gereği artan değerleme hesabı çeşitli işlemlerle kara dönüştürülerek Hazine'ye transfer ediliyor" diyen Kara, "Hazine de bu kaynağı harcayarak para yaratıyor. Sonuç olarak enflasyonist baskılar arttığında TCMB para yaratma hızını da artırmış oluyor" değerlendirmesini yaptı Dünya gazetesi için kaleme aldığı yazısında.

Kara, son yıllarda Hazine'ye sürekli bir kaynak aktarımı sağlamak için muhasebe esneklikleri sonuna kadar kullanıldığı görüşünde.

Böylelikle Hazine'ye yapılan transferlerin yüksek tutulduğunu belirten ekonomist, şu ifadelere yer verdi:

Merkez Bankası'ndan Hazine'ye bu şekilde yapılan yüksek miktarlı aktarımlar enflasyon baskılarını artırır. Çünkü bu daha fazla para yaratmayı mümkün kılar.

Borçlanmadan, vergi toplamadan bir kamu harcama alanı yaratır. Kamu harcadığında artan para arzının bir kısmı dövize veya ithal mallara gider.

Özellikle bizim gibi enflasyonla mücadele konusunda güven vermeyen ülkelerde kur artışı ve enflasyonist baskılar ortaya çıkar.

Her fırsatta parasal genişlemeye hevesli bir merkez bankası görüntüsünün verilmesi beklentileri daha da bozar.

4- Merkez Bankası zarar ederse ne olur?

Ekonomist Mahfi Eğilmez, İstanbul Sanayi Odası'nda yaptığı açıklamada zararın da Hazine tarafından karşılandığını söyledi.

Konu hakkında danıştığımız ekonomist Uğur Gürses de TCMB'nin zarar etmesi durumunda bunu Hazine'nin ödeyeceğini ifade etti.

Merkez Bankası'nda yaklaşık 10 yıl görev yapan Gürses, Independent Türkçe'ye yaptığı açıklamada, "Merkez Bankası'nın değerleme hesabı zarar yazıyor mu yazıyor. Bu hesabı nasıl kapatacak? Para basarak mı kapatacak? Para basarak kapatırsa Hazine'ye kredi vermiş oluyor aslında. Zarar hissedarın zararı. Dolayısıyla hissedarın para koyması lazım" ifadelerini kullandı.

Ekonomi yazarı Erdal Sağlam, mayıs ayında Deutsche Welle için kaleme aldığı yazıda, "TCMB'nin 2022 sonunda zarar kaydetmesi durumunda, Hazine'nin zarar karşılığı vermek zorunda kalacağı devlet tahvili miktarı da büyümüş olacak" demişti.

Ekonomist Dr. İlhan Döğüş'e göreyse Merkez Bankası zarar etmiyor ve zarar yazdığı zaman da bunu Hazine'ye aktarmıyor.

Independent Türkçe'ye konuşan Döğüş, İngilizcesi "Deferred asset" olan "ertelenmiş varlık" hesabından bahsetti.

"Merkez Bankası özel bir entite" diyen Döğüş'e göre TCMB, zararını bilançosunda "ertelenmiş varlık" hesabına eksi olarak yazıyor.

Bankanın bir sonraki sene kâr etmesi durumunda, o kârdan ertelenmiş varlığın düşüldüğünü söyleyen Döğüş, "Diyelim ki bu sene 4 bin lira zarar yazdı. Sonraki sene 5 bin lira kâr etti. 1000 liralık kâr etmiş olur ve onu Hazine'ye aktarır" dedi.

Yale Üniversitesi Profesörü William English ve Ekonomist Donald Kohn, Brooking Enstitüsü için kaleme aldıkları yazıda da "Deferred asset" kavramına değiniyor.

English ve Kohn'a göre Amerikan Merkez Bankası (Fed) da kayıplarını öncelikle ertelenmiş varlık hesabında tutuyor. Kâra geçtiği anda da bu hesaptaki zarar, kârdan düşülüyor. Zarar sıfıra indirildiğine kâr, Hazine'ye aktarılıyor.

5- Para basmak ve kâr etmek arasındaki ilişki nedir?

İlhan Döğüş'ün Mahfi Eğilmez'in açıklamalarında karşı çıktığı diğer bir konu da dünyada zarar eden merkez bankalarının olduğu ve para basmanın kârla ilişkilendirilemeyeceği.

"Dünyada var olan paranın yüzde 10 ila 19'u basılı nakit para" diyen Döğüş'e göre senyoraj geliri (paranın üzerinde yazılı olan değeriyle gerçek değeri arasındaki fark) artık "çok anlamlı bir gelir değil".

Merkez bankaciligini kagit para basmaktan ibaret saniyor ama iyi bir Ingilizcesi vardir @mahfiegilmez Bey'in.

— ilhan dögüs (@ilhandogus) August 21, 2022

Beni blokladigi icin siz iletir misiniz, okusun biraz:https://t.co/RmdWh53H02 https://t.co/fWIPfGjdCL pic.twitter.com/5B3W8c0uHA

"Para dediğiniz şey bugün sizin bilgisayar ekranından mevduat hesabınızda gördüğünüz rakam" yorumunda bulunan Döğüş, şöyle devam etti:

Parayı yaratan aslında Merkez Bankası değil. Bankalar, kredi verdikleri kişiye mevduat hesabı yazdığı anda yaratmış oluyorlar.

Bankalar nakit açıkları olduğunda Merkez Bankası'ndan borçlanır. Yarattıkları mevduat ithalatla yurt dışına, vergi ödemesine, dolara ya da başka bir bankaya gittiğinde, yani kendi mevduatından çıktığı zaman Merkez Bankası'ndan repo faizi çerçevesinde rezerv para alırlar. Bu parayı yaratan Merkez Bankası'dır.

Bir bankanın herhangi bir likiditeye ihtiyacı yoksa veya likidite fazlası varsa merkez bankasından para borçlanmasına gerek yoktur.

İsviçre Merkez Bankası da 2019'da zarar yazmıştı. Fed'in de zarar yazması gündemde.

"Bir merkez bankasının faiz geliri faiz giderinin altında kalırsa zarar yazar" görüşünü paylaşan Döğüş, "Bir de TCMB gibi rezervlerinde döviz tutan merkez bankaları var. Diyelim ki TCMB, dolar 10 lira iken piyasadan dolar almış olsun. Dolar 18 liraya çıktığında kâr yazar. Dolar 18 lirayken almışsa, 10 liraya düştüğünde zarar yazar" değerlendirmesinde bulundu.

Döviz rezervlerinin eksiye inmesi ve bir merkez bankasının kâr/zarar etmesinin iki farklı şey olduğunu hatırlatan Dr. İlhan Döğüş, Aralık 2021'de başlatılan ve o dönem dolar/TL'yi bir anda 18 liradan 11 lira seviyelerine çeken Kur Korumalı Mevduat'ın döviz rezervlerini artıran bir faktör olduğunu söyledi.

Aralık 2021 dönemi ile ilgili olarak "Dolar kurundaki artış, içerideki dolar talebinden kaynaklanıyordu. İnsanlar, enflasyona yenilmemek için dolara geçiyordu. Hükümet, döviz kurundaki artışı baskılamak için 'Siz TL'de kalın, olur da dolar artarsa farkını biz ödeyeceğiz' dedi" hatırlatmasını yapan Döğüş, şunları söyledi:

Kasım ve aralık aylarında dolarizasyon fiyatlamaya da sıçramıştı. Herkes satacağına da alacağına da dolar gözüyle bakıyordu. Mevduat faizi yüzde 15'ti ama dolar kendisi yüzde 10 artıyordu.

Dolardaki hızlı volatilite fiyatların da hızla güncellenmesine sebep oluyordu. Gün içerisinde iki kez fiyat güncellendiği oluyordu.

O nedenle halk tarafında da alım satım olmuyordu. Dolayısıyla ekonomide vergi geliri oluşmadı harcama olmadığı için. Bu kasım ve aralıkta bütçe açığını artırdı.

Bütçe ocak ve şubatta ise fazla verdi. Çünkü harcamalar ile ekonomi tekrar dönmeye başladı.

Bunun dışında vergi gelirlerinin içinde ithalattan alınan verginin ve ithal edilen tüketim mallarından alınan KDV, ÖTV gibi dolaylı vergilerin payı yüksek.

Bu nedenle cari açık düştüğünde bütçe açığının arttığını vurgulayan Döğüş, "Kasım ve aralıkta cari açık artmasına rağmen bütçe açığı verilmiş. Çünkü içeride ekonomi dönmüyordu. KKM, aslında dolarizasyonu durdurup, ekonomiyi döndürmeyi başlayınca tekrar bütçeyi de rahatlattı" diye konuştu.

Döğüş'e göre dövizin yeniden yükselmesiyle hükümetin ödemesi gereken KKM dönüşleri, vergilerden değil, daha çok piyasaya tahvil ihraç edilerek finanse edildi.

6- Merkez Bankası'nın bilanço hesaplaması neden değişti?

Türkiye Cumhuriyet Merkez Bankası'nın 2020 yılı vergi sonrası dönem kârı 34,5 milyar liraydı. 2021 dönem kârı 57 milyar 483 milyon lira oldu.

Ancak 57 milyar liranın üzerindeki kâr ekonomistler için sürprizdi. Zira Merkez Bankası'nın yıl sonunda 60-70 milyar lira civarında zarar etmesi bekleniyordu.

Gazeteci Erdal Sağlam, mayıs ayında yaptığı açıklamada "yılın son günü yapılan kalem oyunuyla Merkez Bankası yıl sonu bilançosunda kâr göründü” demişti.

Sağlam'ın da belirttiği gibi bazı uzmanlara göre "kalem oyunu", altın hesaplarının yeniden muhasebeleştirilmesinden kaynaklanıyor.

70 milyar lira zarar, 60 milyar lira kâra dönüştü

Merkez Bankası'nın 30 Aralık günü analitik bilançosunda 70 milyar lira dönem zararı varken 31 Aralık günü bu rakamın 60 milyar lira dönem kârına dönüşmesi konusunda farklı yorumlarda bulunmuştu.

Ekonomist Haluk Bürümcekçi, ocak ayında kaleme aldığı "Yüklü zarardan yüklü kara geçiş operasyonu mu?" başlıklı yazısında Merkez Bankası'nın yüklü swap pozisyonları nedeniyle bu yıl zarar edebileceğine ilişkin yorumlar olduğunu hatırlatarak şu ifadelere yer vermişti:

Banka'nın analitik bilançosunda iç varlıklar altında yer alan 'diğer kalemler' hesabı örneğin 30 Aralık'ta uzun yıllardır ilk kez 70 milyar TL ile pozitif (dönem zararı pozitif işaretle, dönem karı negatif işaretle bu hesaba giriyor) görünüyordu. [Editör notu: Diğer kalemler hesabının 24 Ağustos 2022 değeri 14 milyar TL kâr]

Aslında bu hesap irili ufaklı birçok başka kalemin de konsolide edildiği bir hesaplama ağırlıklı değerini dönem kârı veya zararı belirliyor.

Geçen yıl söz konusu hesap yılı eksi 39,1 milyar TL ile kapatırken bankanın dönem karı 34,5 milyar lira olarak açıklanmıştı.

Hesap artı 70 milyar TL düzeyinde yılı bitirmiş olsa TCMB yaklaşık 70 milyar TL zarar etmiş denebilirdi.

Ancak 2021 yılının son günü bu hesabın eksi 60 milyar TL düzeyinde değiştiğini bunun karşılığında ise değerleme hesabının eksi 177 milyar TL'den eksi 53 milyar TL'ye indiğini görmekteyiz.

Bürümcekçi, yaklaşık 130 milyar liralık bir aktarım yapıldığına işaret ederek TCMB kanunu gereği bunun olabilmesi için döviz satışı yapılıp kârın realize edilmesi gerektiğini vurgulamıştı.

O dönem kaleme aldığı yazıda bu boyutta bir döviz satışının duyurulmadığını hatırlatan Bürümcekçi, "Önceki yıllarda da yılın son günü böyle büyük değişimler gözlenmiyor. Bu operasyonla beraber TCMB'nin 2021 yılını da kâr ederek kapamışa ve nisanda Hazine'ye kâr aktarımı yapacak hale gelmişe benziyor. Umarım bu büyük değişimin nasıl gerçekleştiği konusunda kamuoyuna önümüzdeki günlerde açıklama yapılır" diye konuştu.

Hazine'ye yaklaşık 50 milyar lira aktarıldı

TCMB'nin şubat başında gerçekleşen olağanüstü genel kurulu sonrası 45 milyar TL kâr payı ve 4,3 milyar lira ihtiyat akçesinin hissedarlara dağıtım kararı alındığı belirtilmiş, 49,3 milyar liralık payın hemen hemen tamamı Hazine'ye aktarılmıştı.

Zira diğer hissedarların (bankalar ve bireyseller) hisse yapısı gereği bu dağıtımdan aldıkları paylar çok küçük.

"Bir gecede ne olduğu bilinmeyen 130 milyar liralık kâr yazıldı"

Ekonomist Uğur Gürses de sene başında T24 için kaleme aldığı yazısına "31 Aralık'ta ne yapılmış? Tam olarak ne yapıldığını bilmiyoruz" ifadeleriyle başlamıştı.

"Sonuç olarak bir gecede, yaklaşık 130 milyar TL'lik ne olduğu bilinmeyen bir kâr yazılıp, zararda olan netice hesabının 60 milyar TL kârda kapatması sağlanmış” diyen Gürses, böyle bir bilanço hareketinin daha önce hiç görülmediğini belirtmişti.

“Bir gecede yaratılan kâr, Hazine'ye temettü olarak aktarılacak. Bankanın bilanço dışında taşınan kur zararı ise gelecek bilanço yıllarına ötelenecek. Yıllara yedirilerek eritilecek” diyen Gürses şöyle devam ediyordu:

Zararda olan Merkez Bankası, bir gecede hokus pokus ile gerçek bir kâr olmayan bilanço içi kârı bir işlemle kâr zarar hesabına aktararak para basmış oldu.

Normal koşullarda Hazine'nin, bankanın bilançosu dışında taşınan kur zararını karşılaması beklenirken, tersine matbaada para bastırıp temettü alması da tarihe geçecek bir iş olmuş.

Zira Merkez Bankası'nın tarihinde böyle bir gecede kâr yazma operasyonu olmadı. Umarım bu bir gecede olan; zararı kâra çeviren 'taklanın' bir açıklaması vardır da en kısa sürede kamuoyuna bu açıklama yapılır.

Bu olaydan yaklaşık 8 ay sonra konuştuğumuz Uğur Gürses, konuyu TCMB'ye de buna onay veren denetim firmasına da yazılı olarak sorduğunu ancak yanıt alamadığını söyledi.

Independent Türkçe'ye yaptığı açıklamada "Bir şekilde illaki kâr yaratıp Hazine'ye aktarma peşindeler" diyen Gürses, 50 milyar lira zarara kadar çıkan bugün 14 milyar kâra dönen diğer kalemler hesabıyla ilgili olarak "'Bunlar zarar ettiler ve zararı olduğu gibi orada saklıyorlar' da diyemiyorum" dedi ve ekledi:

Siz bir mevduat sahibiyseniz vadesi dolduğunda bu hesabı yenilersiniz. Normal koşullarda 100 liralık mevduatınıza 17 lira faiz aldığınızda 117 lira olarak uzatırsınız mevduatı. Anaparanız 117 lira olur.

Anladığım kadarıyla hükümet de şöyle yapıyor: Hâlâ 100 liralık mevduat varmış. Ama faizini ödememişler gibi, gerçekleşmemiş zarar gibi gösteriyorlar. O da değerleme hesabına yazılıyor.

Kurun yüzde 30 yükselmesinin ardından sadece KKM'de 10 milyar dolara yakın bir zarara yol açtığını dile getiren Gürses, "10 milyar dolar, yaklaşık 200 milyar liralık zarar ediyor bugünkü kurla. Kur korumalı mevduat döndüğü ölçüde bunu zarara yazmayıp yeni bir hesap gibi gösteriyor olabilirler" dedi.

7- Bir merkez bankası batar mı?

Uğur Gürses de İlhan Döğüş de bu soruya "hayır" cevabını veriyor.

"Para basma imtiyazı olan bir şirket batabilir mi?" diyen Gürses'e göre para basma "yeteneği" bazen şirketli batırabilen bir sonuçlara da götürebilir.

Faizin düşük olduğu, bol paranın basıldığı durumların enflasyon ve durgunlukla sonuçlanacağını söyleyen Gürses, "Bu şekilde şirketleri batırırsınız. Türkiye'de şirketlerin 100 milyar dolardan fazla açık pozisyonu var. Siz para basarak o şirketleri batırabilirsiniz. Bugün olduğu gibi enflasyon yaratarak sermayelerini eritebilirsiniz. Yani şirketler kâr ediyor ama bir yandan da sermayeleri eriyor. O nedenle son dönemde 'enflasyon muhasebesi' çok konuşuluyor" değerlendirmesini yaptı.

Merkez Bankası'nın bilançosunun herhangi bir şirketin bilançosu gibi olmadığını anımsatan Döğüş'e göre ise hâlihazırda kritik olan, kamu borcu içinde dövizin payının artıyor olması. Zira bu istikrarsızlık, risk artışını da beraberinde getiriyor.

"Türkiye'de borçların yüzde 50'den fazlası euro ve dolar. Swap (TCMB ile bankaların geçici bir süre için döviz ve TL'yi takas etmesi) yaptığımız Çin ve Katar gibi ülkelerin para birimi euro veya dolar değil" diyen Döğüş, swapların, yüksek seviyedeki kısa dönemli borçları karşılamaya yetmeyeceğini aktardı.

"Merkez Bankası, uygulanan swapları verip yerine geçici olarak dolar alıp borcunu ödeyip tekrar dönebilir ama bu sağlıklı değil" yorumunu yapan Dr. İlhan Döğüş, şöyle konuştu:

Bir şirket ne zaman batar? Borçlarını ödeyemediği zaman.

Merkez Bankası borçlar konusunda çok sıkışırsa vaktiyle eski Fed Başkanı Ben Bernanke'nin dediği gibi ‘para basarak değil, bir bilgisayar ile' halledebilir. Zaten bankalar rezerv para istemesiyle merkez bankasının açık piyasa ihaleleri de devam ediyor.

Döğüş'ün bahsettiği konu, 2006-2014 yılları arası ABD Merkez Bankası Başkanlığı yapan Ben Bernanke'nin gazeteci Scott Pelley'e verdiği röportaj ile ilgili.

2008 küresel krizi sonrası Fed, parasal genişleme yoluna gitmiş Pelley'de piyasadaki bu bol paranın vergilerden gelip gelmediğini sormuştu.

Bernanke'nin cevabı şu şekildeydi:

Bu vergi geliri değil. Sizin bir ticari bankada hesabınızın olması gibi bankaların da Fed'de hesapları var. Dolayısıyla bir bankaya borç verme için, bankanın Fed'deki hesabını artırması için en basit tanımıyla bir bilgisayar kullanıyoruz. Bu borçlanmaktan ziyade para basmaya daha yakın.

© The Independentturkish