Türkiye'de yaşayanlar, 20 Mart sabahına yeni bir Merkez Bankası Başkanı değişikliği ile uyandı.

Normalde dört yıl olan Merkez Bankası Başkanlığı görevinin, 20 ayda üçüncü kez değişmesinin ardından ise akıllarda aynı endişe vardı: Pazartesi ne olacak?

19 Mart'ı 7,20'lerde tamamlayan Dolar/TL kuru, önce 8 lira 45 kuruşu geçti. Daha sonra 7,80 seviyelerine kadar gevşese de haftanın ikinci işlem gününü en yüksek 7 lira 91 kuruşla tamamladı.

fazla oku

Bu bölüm, konuyla ilgili referans noktalarını içerir. (Related Nodes field)

Pazartesiyi yüzde 9'un üzerinde kayıpla kapatan Borsa'da da durum farklı değildi. BIST 100 endeksi 2021'in tüm kazançlarını silerken, çok fazla satış olması nedeniyle iki kez devre kesici uygulaması gerçekleşti.

Merkez Bankası'nın 45 milyar doların üzerinde net rezerv açığı verdiği (swap işlemleri hariç) bir ortamda gözler yine kamu bankalarına çevrildi.

Konuyla ilgili konuştuğumuz uzmanlara göre kamu bankalarının mühimmatı azalmış olsa da yine bir döviz satışı işlemine gidilebilir.

TCMB Başkanlığı'ndaki değişimin hemen ardından Independent Türkçe'ye konuşan BlueBay Asset Management'ın kıdemli stratejisti Timothy Ash, "Merkez Bankası'nın sınırlı döviz rezervi olduğunu biliyoruz ve faizler artmazsa lira, şiddetli şekilde baskı altına girebilir" demiş ve kamu bankalarının sınırlı cephaneleri olmasına rağmen bu hafta içerisinde Türk Lirası'nı savunmaya çalışabileceğini, bir süre sonra sermaye kontrolü endişesinin başlayabileceğini söylemişti.

Trakya Üniversitesi Öğretim Üyesi Sadi Uzunoğlu ise Ash'in bahsettiği sermaye kontrollerinin Türkiye gibi, uluslararası piyasalara entegrasyonu oldukça yüksek olan bir ülkede sermaye kontrollerinin mümkün olmayacağını ifade etmişti.

Uzunoğlu, sermaye kontrolü ile ülkeye sermaye giriş çıkışlarının ciddi anlamda darbe alacağını söyleyerek "Kamu bankaları aracılığı ile yine bir döviz satışı yapılması muhtemel. Ya da bankalara, 'Aşırı döviz talebi varsa frenleyin. Müşterilere bu durumu düzgün şekilde anlatın' diye yönlendirme de yapılabilir" değerlendirmesinde bulunmuştu.

New York merkezli siyasi risk danışmanlığı şirketi Eurasia Group, hafta sonu yayımladığı raporunda liranın savunulması için yaklaşık 30 milyar dolar harcanabileceğini öngörmüştü.

Peki kamu bankaları bunu karşılayacak durumda mı?

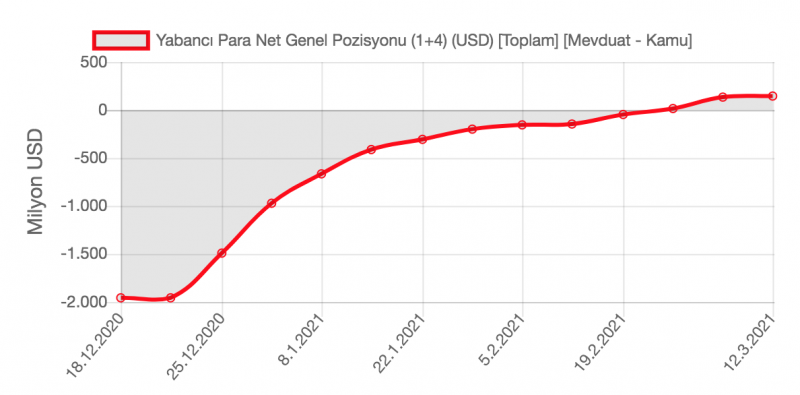

Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) son olarak 12 Mart ile biten hafta için yayımladığı "Haftalık Bankacılık Sektörü Verileri"ne göre kamu bankalarının net yabancı para pozisyonu 145 milyon dolar seviyesinde.

Yukarıdaki tablodaki bazı kavramları açıklamak istersek…

Bilanço içi kalemler, bankanın gelir-giderini de oluşturan nakit değerler, krediler, Merkez Bankası ve para piyasasından alacaklar (ve borçlar), her bankanın TCMB'de "park etmekle" yükümlü olduğu zorunlu karşılıklar, tahvil gibi menkul değerlerden oluşuyor.

Bilanço dışı işlemler ise doğrudan bilanço içinde yer almayan ancak bankanın kârını ya da zararını etkileyen işlemleri kapsıyor. Nakit olmayan kredi ve yükümlülükler ile bazı taahhütler bu grupta. Örneğin teminat mektupları, taahhütler ya da para takası (swap) işlemleri vb.

Bilanço dışı işlemler, doğrudan bilanço içinde yer almayan ancak bankanın kârını ya da zararını etkileyen işlemleri kapsıyor. Örneğin teminat mektupları, taahhütler ya da swap işlemleri.

Bunlardan taahhütler, belli bir işin gerçekleştirilmesinde finansman garantisi sağlayan, bir çeşit sigorta. Temelde bankaya komisyon kazandırırken, nakdi bir kullanım olması halinde kullandırılan miktar üzerinden faiz işletiliyor.

Bunun yanı sıra bankalar, sözleşmeyle resmileşmiş belli bir işin yerine getirileceğine dair üçüncü şahıs ya da şahıslara teminat mektupları ile garanti veriyor. En temel tanımıyla bankanın, üçüncü partilere "müşterim bu işi gerçekleştirecektir" sözü veriliyor. Müşteri taahhüdünü finansal da gerçekleştirebilir, belli bir projeyi tamamlayarak performans olarak da gerçekleştirebilir.

2006 tarihli yönetmelikte belirtildiği gibi yabancı para net genel pozisyonu, döviz varlıkları ile döviz yükümlülüklerinin toplamından yani bilanço içi ve dışı yabancı para pozisyonu toplamından oluşuyor.

Buna göre 12 Mart haftası itibarıyla:

Bilanço içi yabancı para pozisyonu: (-) 17 milyar 239 milyon dolar

Bilanço dışı yabancı para pozisyonu: 17 milyar 384 milyon dolar

Yabancı para net genel pozisyonu: 145 milyon dolar

Yabancı para net genel pozisyonu, 13 Aralık 2019'dan bu yana ilk kez 26 Şubat biten haftada artıya geçmiş, 15 milyon dolar fazla verilmişti.

Aşağıdaki tablo aralığın son iki haftasından bu yana döviz pozisyonunun seyrini gösteriyor.

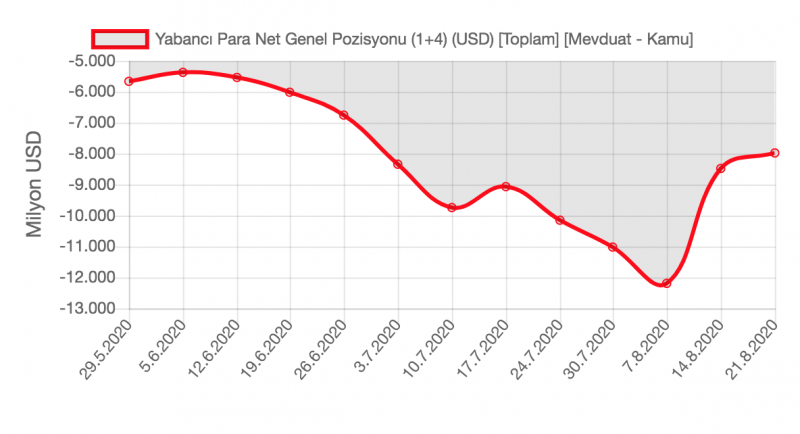

Doların 6 lira 85 kuruş seviyelerinde tutunduğu, 2020 yılının haziran ayından temmuz sonuna kadar geçen süreye bakıldığında ise 30 Temmuz ile biten haftada 11 milyar dolar yabancı para net genel pozisyonu açığı verildiği görülüyor. Bu değer, bir sonraki hafta 12 milyar 190 milyon dolara çıkmış. Daha sonra toparlanmaya geçmişti.

Dolar/TL, 6 lira 85 kuruşta tutulmaya çalışılırken ne oldu?

Burada değinilmesi gereken önemli nokta ise şu: BDDK, bankaların net döviz pozisyonlarının (açık veya fazla) yasal öz kaynaklarının yüzde 20'sini aşmasını istemiyor.

Haftalık oranlarda bir aşım olursa da bunun iki hafta içerisinde sona ermesi gerek. Bankaların yılda altı defa bu limiti iki hafta süreyle aşmasına izin veriliyor. Yüzde 20'lik sınırın aşılması halinde bankalar, aşımın nedenlerini BDDK'ye göndermek zorunda.

Buna göre 12 Mart ile biten haftada yabancı para net pozisyonunun özkaynaklar içindeki payı yüzde 5,69. Bu oran, 665 milyon dolar açık verildiği ocağın ilk haftası yüzde 2,08'di.

2020'nin temmuz ayına bakıldığında ise şöyle bir tablo karşımıza çıkıyor:

| Yabancı Para Net Pozisyonu ($) | Yasal Özkaynak | Yüzde (%) | |

| 30 Temmuz | (-) 11 milyar 17 milyon | 32 milyar 201 milyon | 34,21 |

| 24 Temmuz | (-) 10 milyar 148 milyon | 32 milyar 841 milyon | 30,9 |

| 17 Temmuz | (-) 9 milyar 64 milyon | 32 milyar 253 milyon | 28 |

| 10 Temmuz | (-) 9 milyar 740 milyon | 32 milyar 232 milyon | 30 |

| 3 Temmuz | (-) 8 milyar 340 milyon | 32 milyar 217 milyon | 25,89 |

2001 krizi sonrası TCMB ne demişti?

Türkiye Cumhuriyet Merkez Bankası (TCMB), Haziran 2002'de yayımladığı Araştırma Genel Müdürlüğü Tebliği'nde bir ülkenin bankalarının yabancı para cinsinden kısa dönem yükümlülüklerinin, varlıklarını geçmesi durumunda, bankacılık sisteminin uluslararası bazda likidite sıkışıklığı içerisine gireceğini belirtmişti.

Hâlihazırda IMF'nin Kapasite Geliştirme Enstitüsü Direktör Yardımcısı Andrew Berg ve IMF danışmanlarından Eduardo Borensztein'ın dolarizasyonun yüksek olduğu ülkeler üzerine yaptığı araştırmaya atıfta bulunan TCMB, "Yabancı para cinsinden işlemlerdeki artışın ekonomik istikrarsızlık ve yüksek enflasyondan kaynaklandığı ortaya çıkmıştır" değerlendirmesine yer vermişti.

Raporda, "Yabancı para cinsinden varlıklar, fiyat istikrarsızlığı ve ekonominin büyüme hızındaki gerileme gibi makro ekonomik şoklara karşı bir sigorta fonksiyonu görmektedir. Yabancı para cinsinden varlık tutulması yerel para ve yabancı para cinsinden risk ve getiri farklarından kaynaklanmaktadır" deniliyordu.

© The Independentturkish