Üç ay içerisinde tüm dünyada 170 bin insana bulaşan ve 6 bin 500’den fazla ölüme yol açan koronavirüs salgını, neden olduğu karantinalar, sokağa çıkma yasakları, seyahat, fuar ve etkinlik iptalleri, geçici şirket kapatmaları ve borsa kayıplarıyla küresel ekonomide açılan yarayı derinleştiriyor.

81 binden fazla hasta ve 3 bin 200’den fazla ölümle en yüksek vakanın görüldüğü ülke, dünyanın en büyük ikinci ekonomisi Çin.

Çin’de koronavirüsün yayılma hızının yavaşlamasının ardından salgının yeni merkezi ise vaka sayısının 40 bini aştığı Avrupa. Bu vakaların üçte biri İtalya’ya ait.

Hastalığın 3 bin 700’den fazla insana bulaştığı dünyanın en büyük ekonomisi ABD ise borsalarında geçen hafta ayı piyasasını, devre kesicileri ve 1987’den bu yana en kötü günü gördü. Sadece beş günde Amerikan hisseleri 2 trilyon dolar, küresel hisse senetleri 6,3 trilyon dolar değer kaybetti.

Oxford Economics’in geçen hafta yayımladığı rapora göre ekonomik kısıtlama ya da kapatma kararlarının orantısız olması durumunda virüsün neden olduğu panik de küresel ekonomideki zayıflama da artabilir.

Kayıpların rakamsal değeri henüz kesinleşmemiş olsa da büyüme, üretim, borçluluk, hisse senetleri gibi başlıklar incelendiğinde karamsar bir tablo karşımıza çıkıyor.

Dünyanın ne kadar büyüyeceği konusunda birden fazla “kıyamet senaryosu”

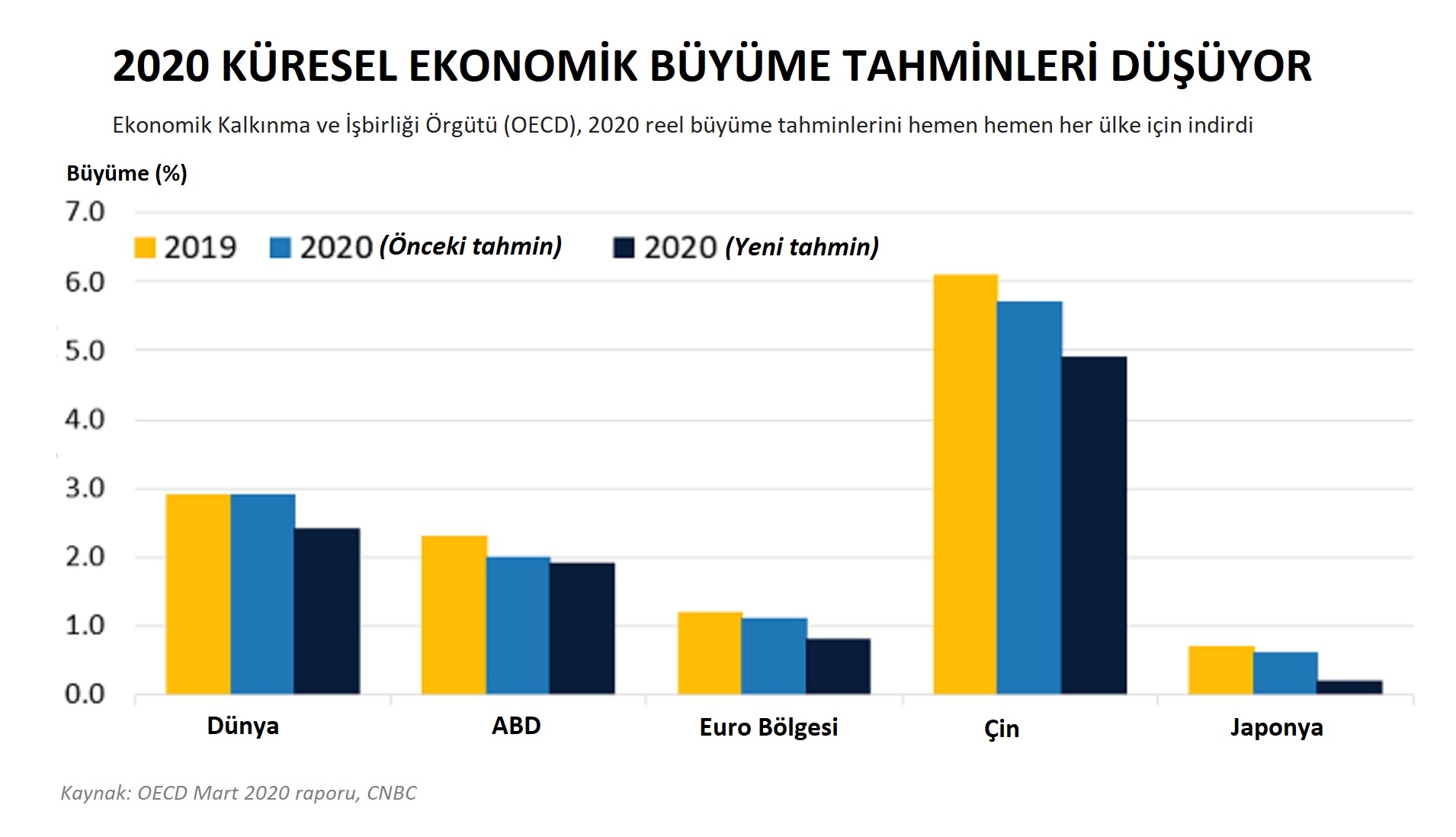

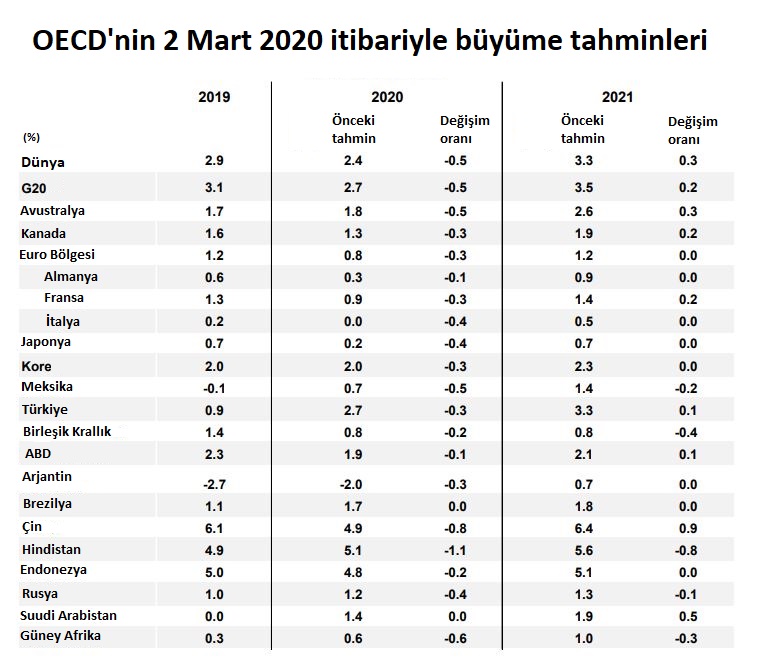

Ekonomik Kalkınma ve İşbirliği Örgütü (OECD), geçen hafta yayınladığı mart ayı raporunda yıl sonu için büyüme verilerini hemen hemen her ülke için güncelledi.

Bir önceki raporunda Çin büyümesini yüzde 5,7 açıklayan örgüt, bu oranı yüzde 4,9’a düşürdü. Küresel büyüme tahmini ise yüzde 2,9’dan yüzde 2,4’e düşürüldü.

Bloomberg Economics’in tahminlerine göre otomobil satışlarının yüzde 80, havayolu yolcu trafiğinin yüzde 85 gerilediği Çin’de 2020 ilk çeyrek büyümesi, geçen yılın aynı dönemine göre yüzde 1,2 düşecek. Ülkenin toparlanması mart ayı boyunca hız kazanmazsa, bu durum daha da kötüleşebilir.

Bloomberg Economics, Çin dışında Güney Kore, İtalya, Japonya, Fransa ve Almanya gibi büyük ekonomilerde virüs vakalarının artmasıyla küresel büyümenin 2020’de yüzde 2,3’e gerileyebileceğini öngörüyor. Salgın öncesi tahminler ise yüzde 3,1 seviyesindeydi.

Euro Bölgesi ve Japonya’nın resesyona girmesi, Başkanlık Seçimleri’ne hazırlanan ABD’nin büyümesinin yüzde 0,5’e düşmesi ve “olumsuz etkilenecek ülkeler” listesine Birleşik Krallık, Hindistan ve Brezilya’nın da eklenmesiyle büyüme rakamı yüzde 1,2’ye kadar düşebilir.

9 Mart’ta bir açıklama yapan Moody’s, 2020 büyüme tahminlerini ABD için yüzde 1,7’den yüzde 1,5’e, Çin için yüzde 5,2’den yüzde 4,8’e, dünyanın en büyük 20 ekonomisi (G-20) için yüzde 2,4’ten yüzde 2,1’e çekti.

Moody’s Başkan Yardımcısı Madhavi Bokil, “Tüketimdeki uzun süreli geri çekilme, şirketlerin kapanması kazançlara zarar verecek, işten çıkarmalara neden olacak ve kırılganlığı artıracak. Bu tür koşullar, ‘devamlılığı olan resesyon dinamiklerinin’ oluşmasıyla sonuçlanabilir” ifadesini kullandı.

Daha önce yayımladığı açıklamada içinde bulunduğumuz dönemi “2008 küresel finansal krizden ve diğer salgınlardan daha kötü” diye açıklayan Uluslararası Para Fonu (IMF), küresel büyümenin 2020’de gerileyeceğini belirterek küresel salgının tıbbi ve ekonomik etkileriyle mücadele için 50 milyar dolar ayrıldığını duyurmuştu. Benzer şekilde Dünya Bankası’da 12 milyar dolarlık başlangıç paketini kullanıma sundu.

Almanya kredi desteğini 614 milyar dolar seviyesinde açıklarken, 13 günde ikinci kez sürpriz şekilde faiz indirimine giden ve bu oranı “sıfıra” çeken ABD Merkez Bankası ise 700 milyar dolarlık bir kaynak sunacak.

IMF’nin açıklamasına göre koronavirüsün görüldüğü ülkelere uçuşların yasaklanmasıyla, hava yolu firmalarının hisse değerlerindeki kayıp, New York’taki ikiz kulelere terör saldırılarının düzenlendiği 2001 dönemine ulaşmış durumda.

Birleşmiş Milletler Ticaret ve Kalkınma Konferansı (UNCTAD) 9 Mart’ta yayımladığı raporda UNCTAD Küreselleşme ve Kalkınma Stratejileri Departmanı Direktörü Richard Kozul-Wright, şu ifadeleri kullandı:

Kıyamet senaryolarından biri, dünya ekonomisinin yalnızca yüzde 0,5 büyümesi. Bu, küresel gayrisafi hasılanın 2 trilyon dolarlık darbe alması demek.

2,7 trilyon dolarlık üretim kaybı Birleşik Krallık’ın GSYH’ı

Dünyanın en büyük şirketlerinin üretim merkezlerine ve alt yüklenicilerine sahip Çin’de, ekonomik hayatın durması, küresel üretimin de yavaşlaması anlamına geliyor.

Örneğin, bir aylık aranın ardından geçen hafta Çin’deki mağazalarını açma kararı alan Apple, şubat ayında bu ülkede 494 bin iPhone sattı. Bu sayı, Şubat 2019’da 1 milyon 270 bindi.

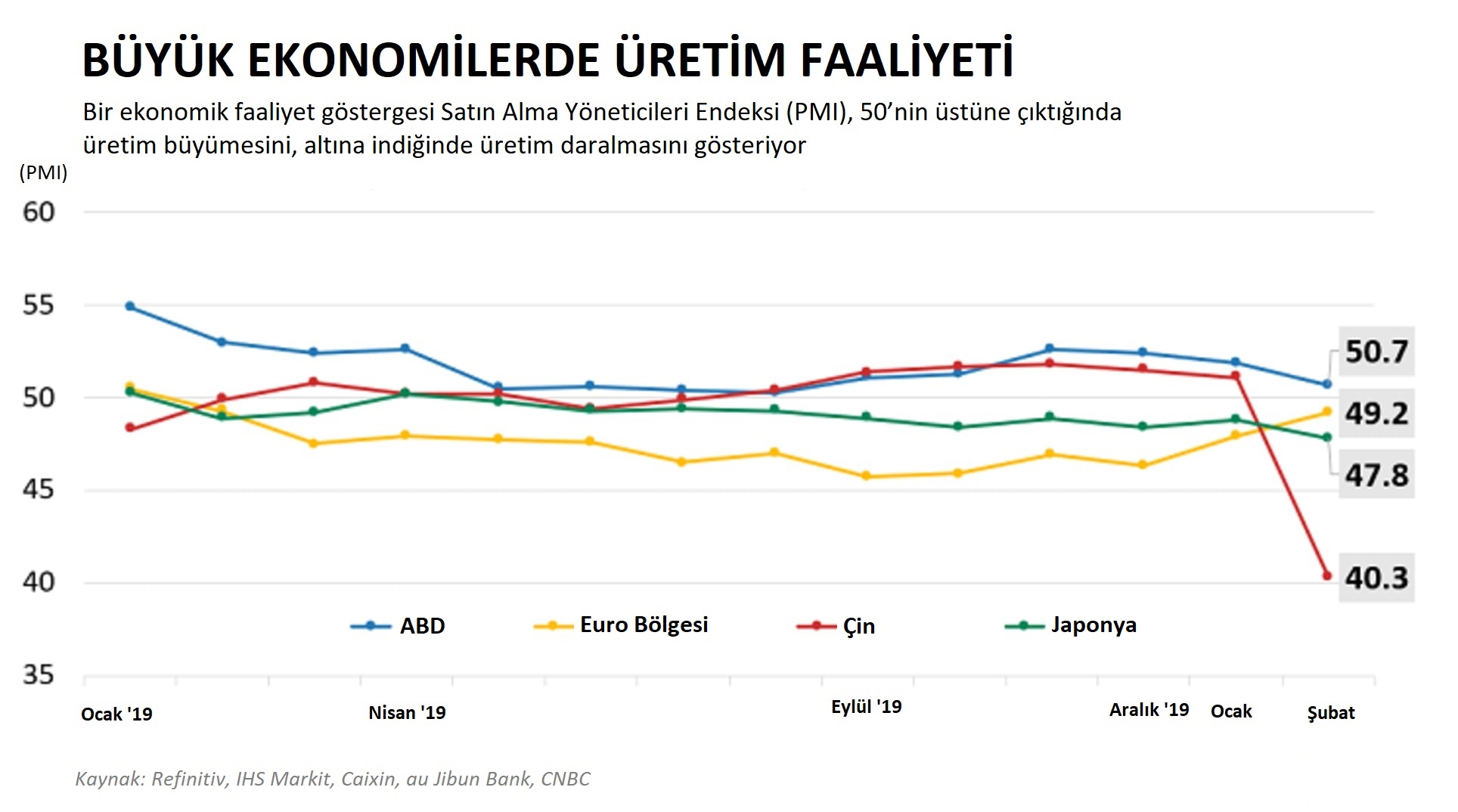

50’nin üzerine çıktığında üretim artışını, 50’nin altına indiğinde üretim daralmasını ifade eden Satın Alma Yöneticileri Endeksi (PMI), Çin’de şubat ayı için tarihi düşüşünü yaşadı ve 40,3 oldu.

Çin’deki yavaşlama, ülkenin komşusu diğer küresel üretim merkezleri Vietnam, Singapur ve Güney Kore’yi de olumsuz etkileyebilir.

Bloomberg’n verilerine göre salgın, ABD, Euro Bölgesi ve Japonya’da resesyona, Çin’de tarihin en yavaş büyümesine ve Birleşik Krallık’ın gayrisafi yurtiçi hasılasına (GSYH) eşit olan 2,7 trilyon dolarlık üretim kaybına neden olabilir.

Çinli üreticiler ve küresel alıcıları bir araya getiren platform Made-in-China.com’un yaptığı bir araştırmaya göre şubat sonu itibariyle üretim firmalarının yüzde 80’i faaliyetlerine ara verdi. Platformun genel müdürü Li Lei, üretim kapasitesinin nisan sonu gibi normale dönmesi durumunda yılın birinci yarısında görülen çöküş, ikinci yarıda toparlayacak.

Zira ülkede salgının yavaşlamasıyla hayat yavaş yavaş normale dönüyor. Zhejiang eyaletindeki fabrikalar açıldı ancak küresel talep hâlâ çok düşük.

Tüm dünyaya “işçi” sağlayan Çin’in hizmet sektörü tarihin en düşük seviyesinde

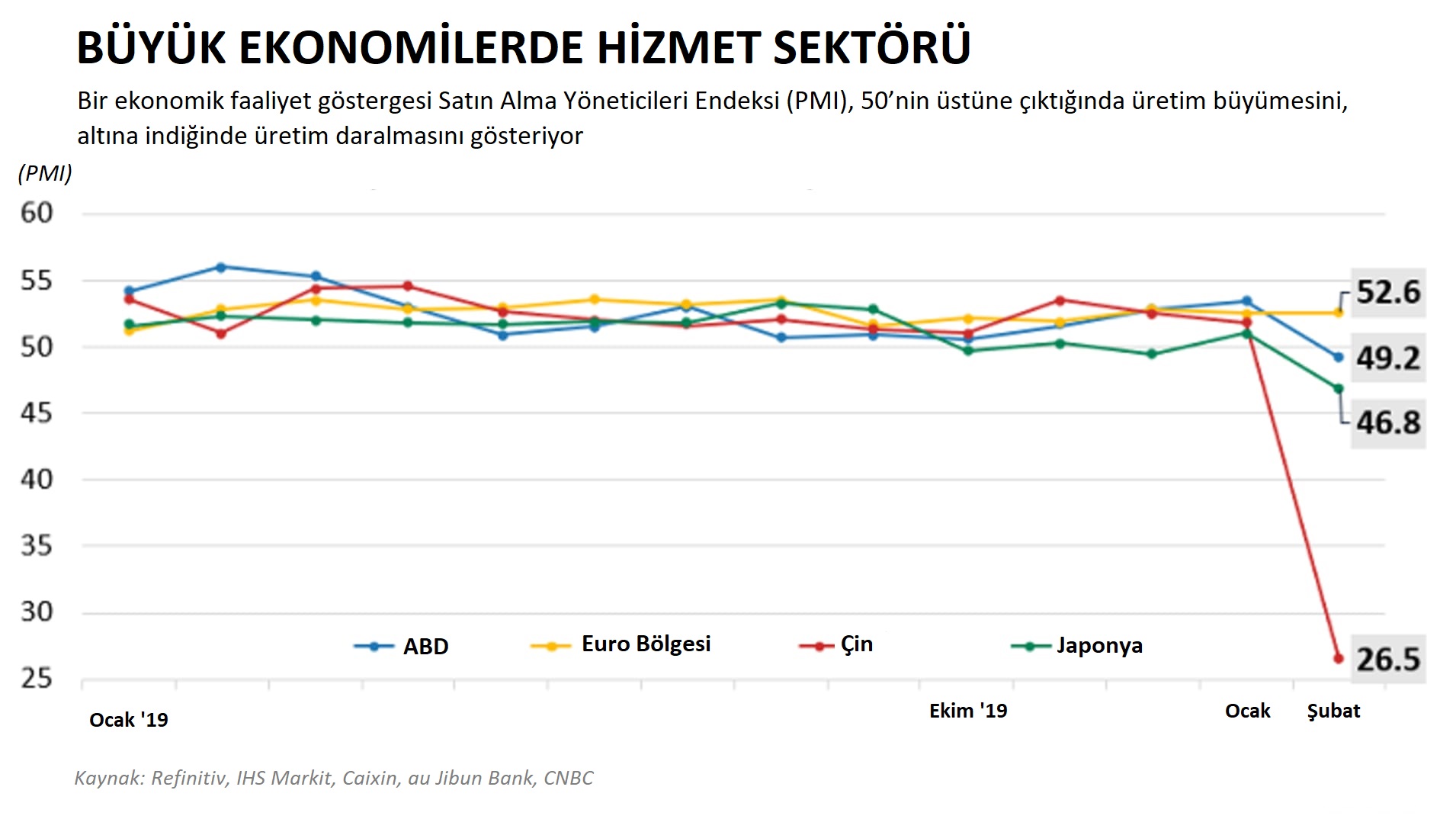

Koronavirüs salgını, Çin üretiminin yanı sıra mağaza, restoran, havalimanı gibi yerlerdeki tüketimi de düşürdüğünden hizmet sektörünü de olumsuz etkiledi.

Hizmet PMI’ı, endeksin 15 yıllık tarihinde ilk kez 50’nin altına düştü ve şubatta 26,5 oldu. Dünyanın en büyük tüketici piyasasına sahip ABD’de bu endeks, 49,2’ye geriledi.

Petrolün çöküşü: Koronavirüs, Suudi Arabistan ve Rusya kavgası

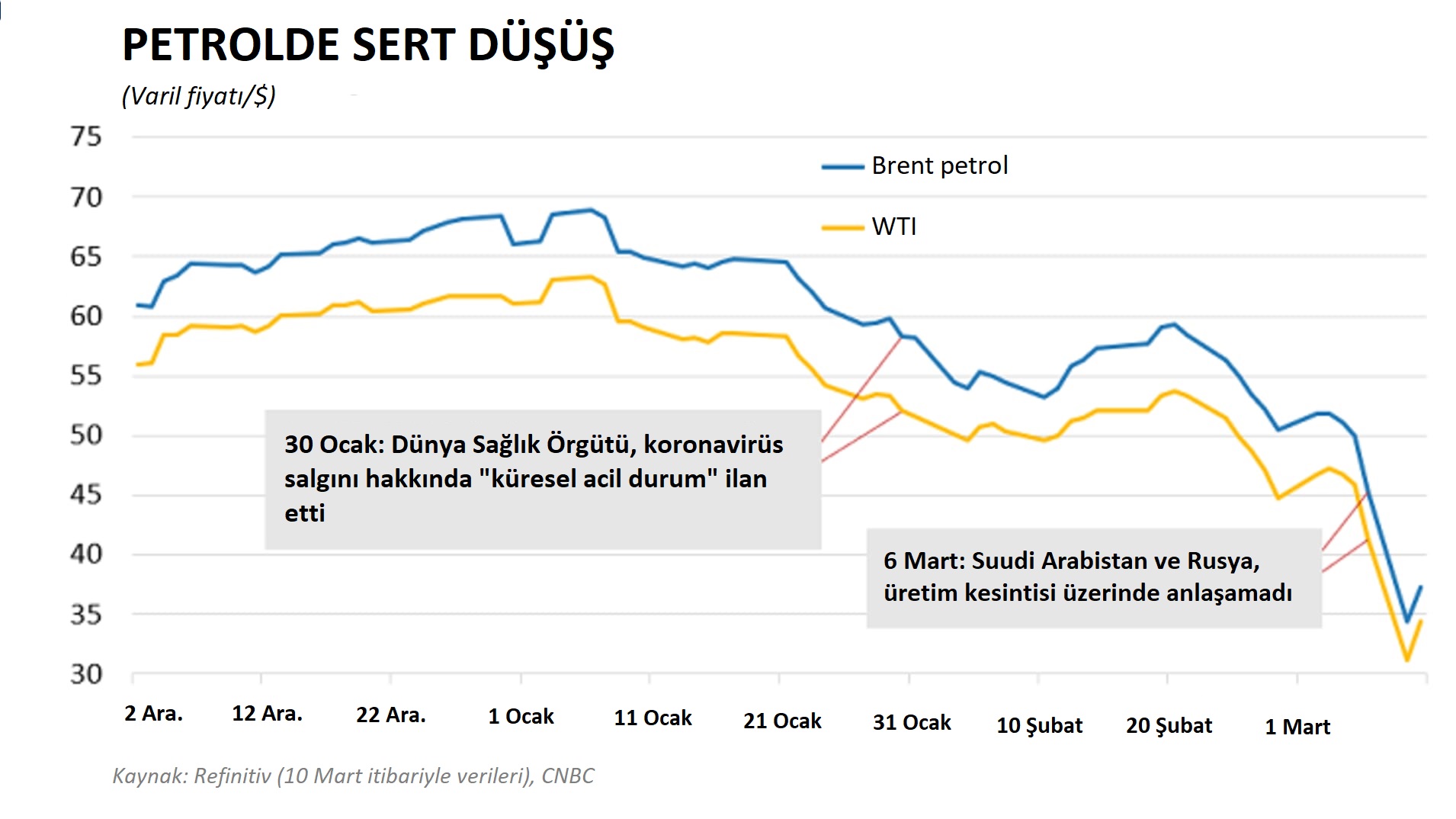

Dünyanın en büyük petrol ithalatçısı Çin’in karantina uygulamaları ve salgının tüm dünyaya yayılması önce küresel ekonomik faaliyeti, daha sonra petrole olan talebi düşürdü.

Bu duruma çözüm bulmak için acil bir kararla 5 Mart’ta bir araya gelen Petrol İhraç Eden Ülkeler Örgütü (OPEC) ülkeleri ve Rusya uzlaşmaya varamayınca kriz daha da derinleşti.

Suudi Arabistan öncülüğündeki OPEC üyeleri üretimi kısmak istiyor, ancak Rusya, petrol üretimindeki en büyük ikinci rakibi ABD’nin elindeki “kaya gazı avantajını” görüyor ve bu karara yanaşmak istemiyordu.

Rusya’nın ikna olmamasının ardından Suudi Arabistan, radikal bir hamle ile petrol fiyatlarında son 20 yılın en büyük indirimine gitti.

Bu restleşme ile petrol fiyatları bir gecede yüzde 31 geriledi. Avrupa’dan çıkarılan Brent petrolün varil fiyatı 31,02 dolar seviyesini gördü. Bu seviyede düşüş son olarak, 1991’deki Körfez Savaşı sonrası meydana gelmişti.

Petrol fiyatlarının gerilemesi en çok, son yıllarda boru hattı döşemekten yeni kaynak kuyuları açmaya kadar çok fazla borçlanan enerji şirketlerini etkileyecek.

Houston merkezli Lipow Oil Associates’in Başkanı Andy Lipow CNN’e yaptığı açıklamada kredilerini ödemek ve yeni petrol kuyuları açmak için petrol fiyatının yükselmesini bekleyen üreticilerin çok büyük bir stres altında olduğunu söyledi.

Hisse senetlerinden kaçış, nakite akın

Koronavirüs paniği yatırımcılar ve paralarını değerlendirdikleri borsa tarafında da dinmedi.

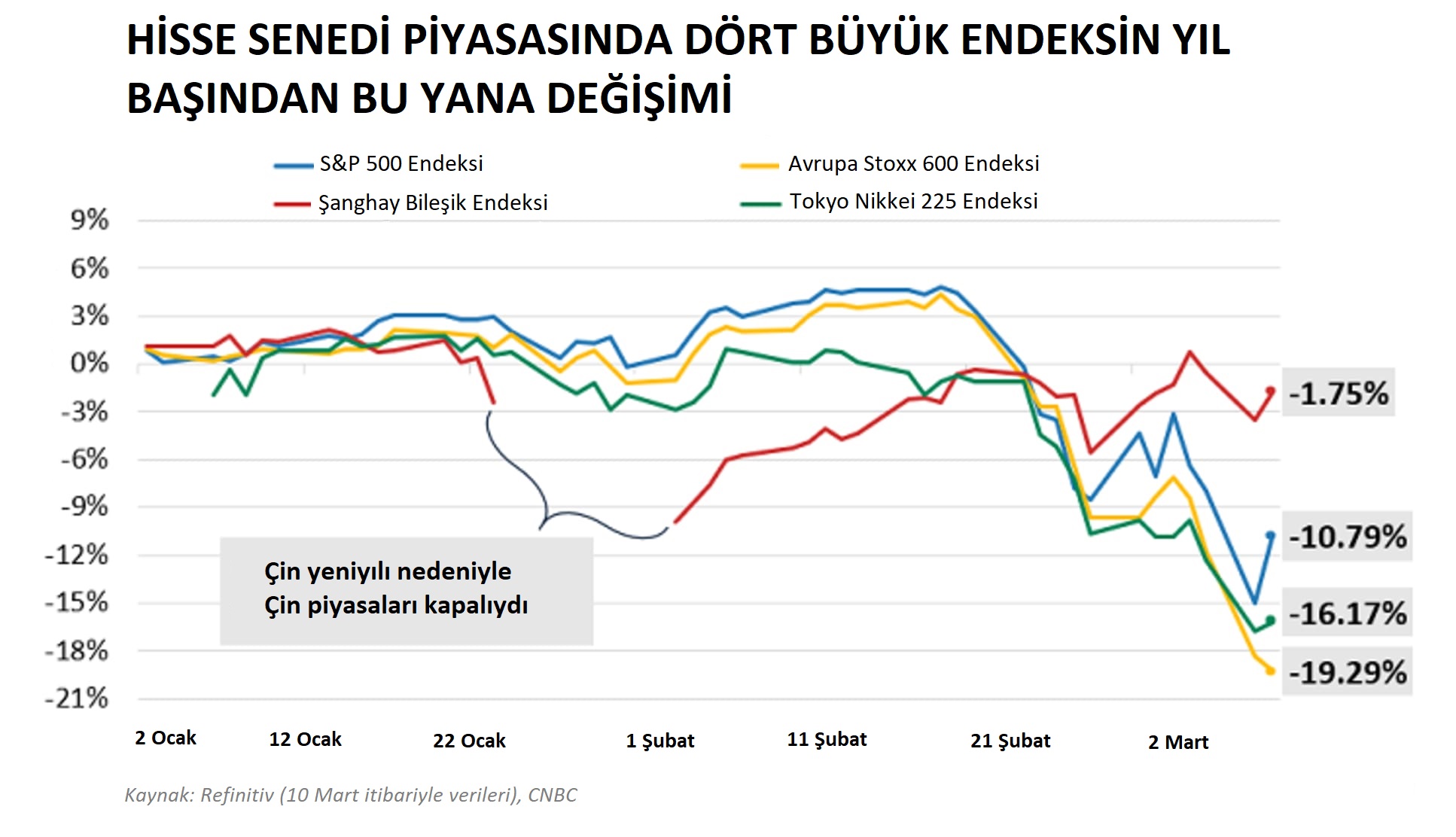

9-13 Mart haftasında Amerikan hisseleri 2 trilyon dolar, küresel hisse senetleri 6,3 trilyon dolar kaybetti.

ABD’de üç büyük endeks S&P 500, Nasdaq ve Dow Jones’un, bu yıl içerisinde yüzde 20’den fazla değer kaybetmesi ise S&P 500’ün tüm yıl yüzde 37 gerilediği 2008 Küresel Krizi ile karşılaştırılmaya başlandı.

Avrupa borsalarında kayıp yüzde 10’lara çıkarken, birçok Asya borsası işlemlerini durdurdu.

Ülkelerin “karantina” kararı alıp, vatandaşlarını sokağa salmaması yatırımcıda da “nakite akın” şeklinde tezahür etti ve bu nedenle “güvenli liman” altından bile paralar çekildi.

Sekiz büyük ekonominin risk altındaki kurumsal borcu 19 trilyon dolar

İtalya’dan Çin’e kadar fabrikaların kapanması, seyahat sektörünün çökmesi, petrol fiyatlarının tarihi düşüşler yaşaması, özellikle enerji, turizm, ve otomotiv gibi sektörlerde faaliyet gösteren firmaların borç ve tahvil ödemelerini zamanında yapamayacağı anlamına geliyor.

Uzmanlara göre ödenmeyen borçlar, bir kısır döngü yaratarak, yatırım derecelendirmelerinin düşmesine, temerrütlerin artmasına ve finansal piyasalardaki istikrarsızlığın yükselmesine neden olabilir.

Uluslararası Finans Enstitüsü’nün verilerine göre 2009’da 48 trilyon dolar olan bankalar dışı kurumsal borç, 2019’da 75 trilyon dolara yükseldi.

IMF’nin verilerine göre ise Çin, ABD, Japonya, Birleşik Krallık, Fransa, İspanya, İtalya ve Almanya’nın risk altında olan kurumsal borcu yaklaşık 19 trilyon dolar. Bu, toplam kurumsal borcun yüzde 40’ı anlamına geliyor.

IMF, koronavirüs krizinin daha da derinleşmesiyle şirketlerin karşı karşıya olacağı ekonomik sonuçları işten çıkarmalar, yatırımların sert şekilde düşmesi, bankaların daha az kredi vermesi şeklinde açıklıyor.

Havayolu şirketleri istihdam kesintisine başladı

Ülkelerin sınırları kapatması, insanların evden çıkmaması sonucu havayolu, otel ve gemi taşımacılığı şirketlerinin kaybı giderek derinleşiyor.

ABD, geçen hafta içerisinde Avrupa’dan gelen tüm uçuşları durdururken, çok yüksek borcu olan Norveç Havayolları, çalışanlarının yarısının geçici olarak evden çıkarıldığını söyledi ve şirketin hisseleri yüzde 22 düştü.

Uluslararası derecelendirme kuruluşu Fitch, 12 Mart’ta yaptığı açıklamada, havacılık sektöründeki koronavirüs etkisinin, küresel havayolu kredi profilleri üzerinde de aşağı yönlü baskı oluşturduğunu belirtti.

Hâlihazırda ABD ve Çin ticaret savaşı nedeniyle satışlarında durgunluk yaşayan otomotiv sektörü de İtalya’da fabrikaların kapatılması, benzer bir kararın Avrupa ve ABD’deye de sıçrayacağı beklentisi ile baskı altında. Bunun gibi riskler arttıkça, yatırımcıların odağı ise değer kaybına uğrayabilecek şirketlerin borçlarına dönmüş durumda.

“Virüsün küresel maliyeti 280 milyar dolara çıkabilir”

Capital Economics’in analistlerinden Küresel Ekonomist Simon MacAdam, şubat ayında yayımladığı raporda salgının dünya ekonominisine maliyetinin 280 milyar dolar olabileceğini söylemişti.

MacAdam’a göre bankacılık sektörü, mortgage balonunun patladığı 2008 küresel finansal krizine kıyasla, riskli kurumsal borçla daha az karşı karşıya. Ancak bu, kurumsal borç krizinin tüm finansal sisteme yansımayacağı anlamına gelmiyor.

Riski yüksek şirketlerin yüzde 67’si enerji sektöründe

Capital Economics’in verilerine göre “olumsuz ekonomik koşul ve değişimlerden etkilenme riski daha fazla” tanımının yapıldığı, “yatırım yapılabilir” aralığının en alt seviyesi BBB notuna sahip kurumsal tahvil miktarı, 2011’de piyasanın üçte biriydi. Bugün bu, yüzde 50’sine kadar çıkmış durumda.

Borçların çoğu da enerji şirketlerinin hanesinde yazıyor. Morgan Stanley’nin tahminlerine göre hâlihazırda BBB notuna sahip tüm şirketlerin arasında enerji sektörünün payı yüzde 67.

34 milyar dolarlık BBB dereceli enerji sektörü borcu, bir ya da daha fazla derecelendirme kuruluşu tarafından “negatif kredi izlemesi”nde.

Bank of America’nın kredi stratejisti Oleg Melentyev, cuma günü müşterileriyle paylaştığı notta, “Fon kaynakları kuruyor, likidite sıkıntısı büyüyor, yatırımcılar yatırımlarından çıkmaya yöneldi ve daha büyük bir likidite denizi yolda. Böyle bir ortamda kredi piyasası, hızla geri dönülemeyecek bir noktaya geliyor” dedi.

Uluslararası doğrudan yatırımların bu yıl yüzde 15’ten yüzde 5’e gerileyebileceğini belirten Birleşmiş Milletler Ticaret ve Kalkınma Konferansı (UNCTAD), bu durumun dünyanın en büyük firmalarının gelir beklentilerinde yüzde 9 azalma anlamına geldiğini açıkladı.

“Yeni küresel kriz, salgının yeni merkezi İtalya’yla başlayacak”

Washington Post’un finans yazarı David Lynch’in 12 Mart’ta kaleme aldığı makaleye göre eğer koronavirüs yeni bir küresel kriz başlatacaksa bu, İtalyan bankaları ile başlayabilir.

24 binden fazla vakanın görülüğü, bin 800’den fazla insanın yaşamını yitirdiği ülke, dünyanın sekizinci ekonomisi.

Tüm şirketlerin kapandığı, insanların evinden çıkmadığı İtalya’da da nakit sıkıntısı çeken kurumlar ve kişilerin banka kredilerini geri ödeyemez hâle gelmesi bekleniyor.

Bankaların borcu ise tek başına, 2,4 trilyon dolarlık hükümet borcunun dörtte birini oluşturuyor. İtalya’nın bankalarının sermaye yapısı da kıta Avrupa’sının ortalamasından zayıf ve batık kredi seviyesi iki kat daha fazla. Ülkenin borcu gayrisafi yurtiçi hasılasının yüzde 135’ine eşit.

Capital Economics Baş Ekonomisti Neil Shearing’e göre reel ya da enflasyondan arındırılmış verilerle konuşulduğunda ortalama bir İtalyan çalışan, 20 yıl önceden daha fazla kazanmıyor. Geçen yıl durgunlaşan ekonominin bu yıl yüzde 2 küçülmesi bekleniyor.

“İtalya’nın her bankası aynı oranda zayıf değil”

Borsası diğer Avrupa borsalarından daha fazla değer kaybeden İtalya’da en büyük kayıp bankacılık hisselerinde görüldü. Ülkenin en büyük bankası UniCredit, geçen ay yüzde 39 değer kaybetti.

Birçok uzman dünyanın içinde bulunduğu olumsuz durumu “Sert ama kısa olacak. Aşı bulunduktan sonra toparlanma görülecek” diye açıklıyor.

Washington merkezli Peterson Uluslararası Ekonomi Enstitüsü ekonomisti Jacob Kirkegaard da İtalyan bankalarının aynı oranda zayıf olduğuna inanmıyor.

Kirkegaard “UniCredit ve Intesa Sanpaolo gibi İtalyan bankaları küresel finansal sistem için önemliler ve resesyondan çıkmak için yeterli sermaye rezervine sahipler” dedi.

İtalya’nın destek paketi AB bütçesi dışına çıktı

İtalya Başbakanı Giuseppe Conte'nin geçen hafta aldığı “ekonomiye 25 milyar euro kaynak sağlama” kararı Avrupa Birliği (AB) tarafından onaylandı.

Daha üç hafta önce “gereksiz harcamaları” nedeniyle Brüksel yönetimi tarafından uyarılan İtalya’nın harcayacağı bu para, esasında, AB bütçe kurallarının bir hayli dışına çıkıyor.

Bunun yanı sıra Avrupa Merkez Bankası da geçen hafta yaptığı açıklamada tahvil alımlarını yıl sonuna kadar 120 milyar euroya çıkartacağını ve bankalar için yeni bir kredi programı tasarlanacağını duyurdu.

“İtalya’nın toparlanması için 700 milyar euro lazım”

2008 krizinin arından, İrlanda’nın bankacılık sistemini kurtaran planın hazırlığında görev alan IMF eski çalışanlarından Ashoka Mody, İtalya’da borç krizinin aylar sürebileceğini belirterek “Uluslararası toplumlar çanta çanta parayla gitmeli. İtalyanlar bir insani krizle boğuşuyor ancak insani kriz, bir finansal kriz ortaya çıkaracak” dedi.

Mody’ye göre İtalya için gerekli mâli kurtarma paketi, 700 milyar euroya ulaşacak.

IMF’nin İtalyan ekonomisi için geçen yıl hazırladığı yıllık değerlendirme raporunda “İtalya’nın finansal sistemi üzerindeki stres, ülke derecelendirmesini ‘çöp’ seviyesine çekerse bu, küresel piyasaları da belirsiz bölgeye çekebilir” denilmişti. Raporda, Fransa, İspanya, Portekiz ve Belçika’daki bankaların önemli ölçüde İtalyan tahvili tuttuğu hatırlatılmıştı.

© The Independentturkish