23 Haziran’ı 17 lira 35 kuruş seviyesinde bitiren Dolar/TL, 24 Haziran’da gelen bir haberin ardından günün ilk işlem gününde 16 lira 9 kuruşa kadar geriledi.

Son olarak aralıkta Türk Lirası, dolar karşısında 18 liraya kadar çıkmış ve hemen ardından açıklanan Kur Korumalı TL Mevduat programıyla sert bir düşüş yaşamıştı.

Aradan geçen yedi ayda yeniden 18 TL’ye koşan dolar kuruna geri adım attıran ise Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) açıklaması oldu.

Şirketlere "şartlı" kredi kısıtlaması

En genel anlamıyla şirketlerin belli bir miktar üzerinde döviz bulundurmamasını, aksi takdirde TL cinsinden kredi kullanamayacaklarını söyleyen bu açıklama, onlarca şirkete döviz sattırdı ve Dolar/TL, yedi aydaki en ciddi gerilemesini gördü.

Bir kısım diyor ki; TL ya da yabancı para farketmez ticari kredilerin önü alınamaz şekilde büyüyordu, bazı şirketler kredileri üretim ya da yatırıma kullanmıyordu, halk fakirleşirken şirketler büyük kâr açıklıyordu. O nedenle BDDK’nın kararı çok haksız değildir.

Bazılarına göre ise kağıttan kaleme her şeyin hammaddesini yurt dışından ithal eden Türkiye’de bu ithalata katlanmak zorunda kalan şirketler, borçlarını ödemek adına döviz bulundurmak zorunda. Ancak “kredileri kısmakla tehdit” etmek dengeleri bozacağı gibi sermayenin kontrolü anlamına geliyor. Bunu savunanlar, BDDK'nın bu hamlesinin amacının doları düşürmek olduğunu söylüyor.

Son üç günde neler olduğunu birkaç başlık altında toparlayalım:

1. BDDK ne demek istedi?

24 Haziran’da toplanan Bankacılık Düzenleme ve Denetleme Kurumu Kurulu’nun toplantı sonrası ve 26 Haziran’da yaptığı açıklamaların anlamı şu şekilde:

- X adında bir şirketiniz var. (BDDK kararının geçerli olması için bağımsız denetime tâbi bir şirket olması gerek)

- Şirketinizi yabancı para cinsinden nakdi varlıklarının (altın dahil, efektif döviz ile bankalardaki YP mevduat), Türk Lirası karşılığı 15 milyon lira (27 Haziran itibarıyla 908 bin dolar) üzerinde olsun.

- Her şirket gibi sizin de bir aktif toplamınız ve bir yıllık satış hasılatınız var. (Bir şirketin aktifleri, şirketin mevcutlarını ve alacakların, pasifi ise sermayesini ve borçlarını gösterir). Yukarıda bahsettiğimiz döviz ve altın varlıklarınız, aktifleriniz ya da yıllık satışlarınızdan hangisi büyükse onun yüzde 10'undan fazla olsun.

Bu durumda BDDK, Türk Lirası cinsinden kredi kullanmanıza izin vermiyor.

Rakamsal örnek verirsek. 20 milyon lira değerinde yabancı para cinsinden mevduatınız var. Yıllık satışınız 150 milyon, aktifleriniz 190 milyon lira.

Bu durumda büyük olan, 190 milyon liralık aktifleriniz. Bunun yüzde 10'u 19 milyon lira. Bu durumda kredi kullanamıyorsunuz.

Çünkü yabancı para mevduatınız, hem 15 milyon liradan fazla hem de aktifinizin yüzde 10'unun üzerinde.

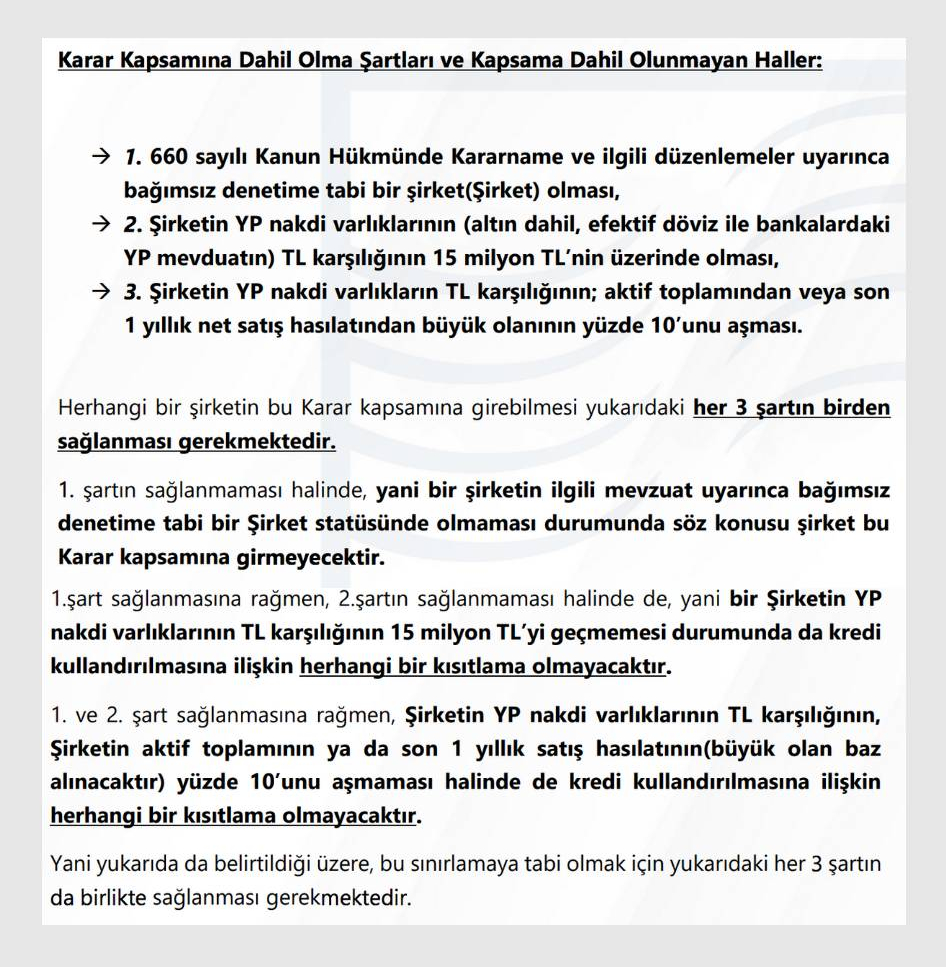

BDDK, bu bahsettiğimiz şartları ve istisnaları aşağıdaki şekilde özetliyor:

Kararla ilgili önemli bir hatırlatma yapalım: BDDK, gerçek kişiler ile gerçek kişi şirket ortaklarının karar kapsamına girmediğini söylerken, şirketler için ise eurobond, dövize endeksli fonlar ve yabancı hisse senetlerinin döviz varlığı sayılmayacağını duyurdu.

2. BDDK’nın amacı ne?

26 Haziran’da yapılan detaylı açıklamada BDDK, “kredilerin kullandırım amacına uygun olmayan işlemlerin gerçekleşmesini engellemeleri” konusunda özen gösterilmesi konusunda daha önce bankalara talimat verildiğini hatırlattı.

BDDK’ya göre bazı şirketler, döviz borcu olmamasına hatta döviz pozisyon fazlası bulunmasına rağmen TL kredi kullanarak döviz alımı gerçekleştirdi.

Kurum, “Yani üretime, istihdama, yatırıma gitmesi gereken uygun koşullu TL ticari kredi kaynakları, gerçek bir ihtiyaç olmadığı halde bazı şirketlerce döviz alımı amacıyla kullanılmaya devam etmektedir” vurgusunu yaptı.

BDDK bu nedenle;

- Finansal istikrarın güçlendirilmesi

- Kaynakların daha verimli ve üretken alanlarda kullanılması

- Kredilerin amacına uygun kullanılması

- Ve kredi sisteminin etkin bir şekilde çalışması için 24 Haziran’daki kararı aldı.

Bugün bir açıklama yapan BDDK Başkanı Mehmet Ali Akben ise “Şirketlerin yabancı para varlıklarına ilişkin herhangi bir sınırlama ya da müdahale söz konusu değildir" açıklamasını yaparak kararın, aynı zamanda, dövizin gerçekten ihtiyaç olan alanlarda kullanılmasına ve enflasyonun kontrol altına alınmasına da olumlu katkı sağlayacağını söyledi.

28 Haziran'da yayınlanan Bloomberg röportajında Hazine ve Maliye Bakanı Nureddin Nebati, BDDK'nın kararının geçici olduğunu söyleyerek "“Önemli olan bu kararların verdiği mesajlar. Biz diyoruz ki, paralarını alıp gidip bu parayla döviz alma ve aldığımız kararların hepsi geçici" dedi.

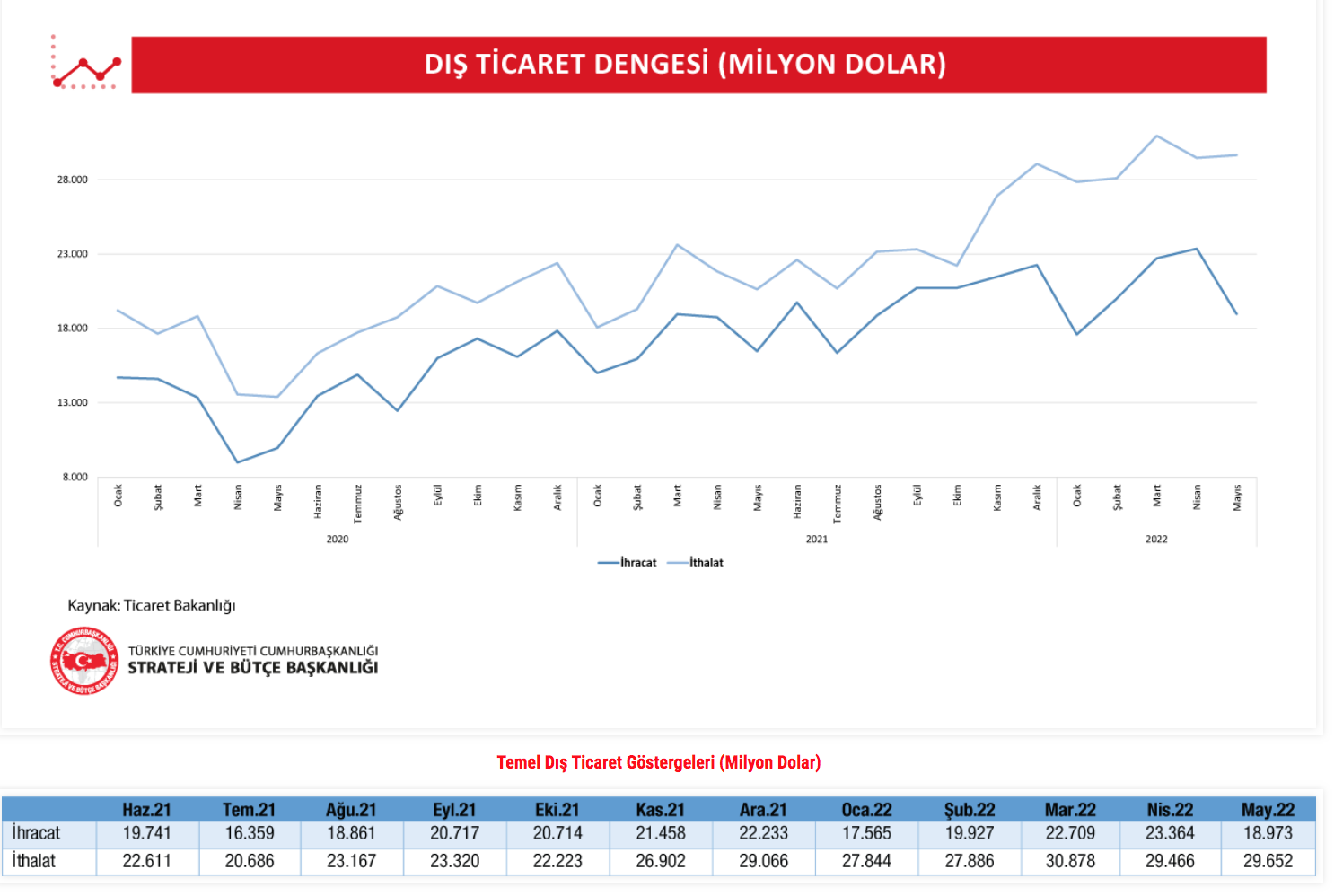

3. Ticari krediler ne durumda?

Merkez Bankası’nın verilerine göre 1 Haziran 2012 itibarıyla, hem Türk Lirası hem yabancı para cinsinden taksitli ticari kredilerin değeri 760 milyar liraya dayanmış durumda. Bu değer, tam 10 yıl önce 77,7 milyar liraydı. Yani 10 yılda ticari kredilerdeki artış neredeyse 10 kat.

Toplamı 758 milyar 933 milyon 242 bin lira olan toplam taksitli ticari kredilerin Türk Lirası cinsinden olanları, 526 milyar 545 milyon 977 lira seviyesinde. TL cinsi ticari krediler, 2012’nin haziran ayında 75,8 milyar dolardı.

Yabancı para cinsinden kredilere baktığımızda ise Haziran 2022 itibarıyla, Türk Lirası cinsinden karşılıkları 232 milyar 387 milyon 265 bin. Yani yaklaşık 14 milyar dolar. Haziran 2012’de ise bu değer, 1,9 milyon lira seviyesindeydi. Yani toplam krediler 10 kat artarken, yabancı para cinsinden taksitli ticari krediler 120 kat arttı.

Yukarıdaki tabloya göre 2018’in başında 42,5 milyar lira seviyesinde olan yabancı para ticari kredileri, ilk kur krizinin yaşandığı Ağustos 2018’de bir anda 74,5 milyar dolara yükseldi. Bu yükseliş bugüne kadar ivmeli şekilde devam etti.

4. Sorun gerçekten ticari krediler mi?

Tabloya bakıldığında BDDK’nın da dediği gibi ticari kredilerde gözle görülür şekilde bir şişme var. Ancak pek çok ekonomiste göre bu durum, daha önce alınan politika kararlarının sonucu.

Daha önce pek çok bankada üst düzey yöneticilik yapmış, üç yıl BDDK’da danışmanlık, yedi yıl Merkez Bankası’nda uzmanlık pozisyonlarında bulunmuş bugün ise Gelecek Partisi Sözcülüğünü yürüten Serkan Özcan’a göre “Şirketler krediler, dövizleri topladı” savunmasının özündeki mesele bir algı operasyonu.

Gazeteci Yavuz Oğhan’ın “Bidebunu İzle” adlı Youtube kanalına konuşan Özcan, şu değerlendirmeyi yaptı:

Şu soruyu sormak lazım: Bu vatandaş neden bankadan faizini ödemek kaydıyla para alıp, sonra dönüp döviz alıyor?

Faiz ödediği parayı yatırıma üretime koymak yerine niye gidip döviz alıyor? Niye altın, gayrimenkul alıyor? Burada sorun ne? Enflasyonun yüzde 73 olduğu ülkede yüzde 14 faiz uyguladığın için olmasın?

Diyorsun ki “Ben saçmalayabilirim. Sen akıllıca bile hareket etme. Kendi çıkarın için hareket etme. Ben cahilim ama iktidarım. Cahilliğime devam edebilirim. Sen akıllıysan bile bu aklını gösterme”.

2018’den sonra açıklanan uygulamaların önemli bir kısmının “yumuşak sermaye kontrolü” olduğunu aktaran Serkan Özcan, 24 Haziran’da açıklanan kararı ise bir “makas değişimi” olarak değerlendirdi.

“Net bir biçimde şirketlere kamu eliyle ve yetki aşımında bulunarak döviz satma zorunluluğu getirilmiştir” diyen Özcan, “Şirketlere bende atacak kurşun kalmadı, döviz bitti, sen döviz sat diyemezsiniz” eleştirisinde bulundu.

"İç savaştaki ülkeler sermaye kontrolüne gider"

Son kararla kesin şekilde sermaye/kambiyo kontrolüne geçildiğini aktaran Özcan, “Sermaye kontrolü bir politika, bir çözüm önerisi değildir. Sermaye kontrolü artık döviz kurundaki hareketlerle ilgili olarak devletin elinde yapacak bir şey kalmadığı zaman, son çare olarak uygulayabilir. Dünyada da ya iç savaş olan ya da Amerikan yaptırımlarına tâbi olan ülkelerde uygulanan son derece ilkel bir yöntemdir” dedi.

Hükümetin, Haziran 2023’teki seçime kadar Eylül-Aralık 2021’de olduğu gibi bir döviz darbesi yememe gibi bir derdi olduğunu aktaran Gelecek Partisi Sözcüsü şunları söyledi:

Sayın Erdoğan’ın faiz düşerse enflasyon da düşer üst düzey tezini doğrulatmak için 128 milyar doları sattım. Yetmedi.

Üstüne döndüm Kur Korumalı Mevduat sistemi gibi vahşi bir servet transferine yol açacak şekilde 84 milyonun alın terini bir avuç zengine aktardım. O da yetmedi.

Üstüne döndüm aralık ayından beri 40-50 milyar dolar daha sattım. O da yetmedi.

Suudi Arabistan ve Birleşik Arap Emirlikleri’nden de aradığımı bulamadım. Dünyadaki hiçbir ülke 84 milyon vatandaşı, 800 milyar dolar ekonomisi olan bir ülkeyi kurtaramaz.

Bu yollar kapanınca kimde döviz var? Şirketlerde biraz var. Dur bir karar yazalım. Şirketler bunun bir kısmını satsın. Öyle yazalım ki satmak zorunda kalsın.Bu bir politika değil safsata.

“Kurun gideceği yerin bir limiti yok”

Dolar/TL kurunda cumadan sonra başlayan gerileme ile ilgili konuşan Özcan’a göre bu durum da kalıcı değil. Zira en büyük sorun borçla ve cari açık:

440 milyar dolar dış borcumuz var. Bunun 180 milyar doları bir yıl içerisinde vadesi dolan kamu ve özel sektör borçları. Biz bunun üzerine 40-45 milyar dolar da cari açık veriyoruz.

Bizim bir yıl içinde 225 milyar dolara ihtiyacımız var. Bunu bulmadığımız zaman kurun gideceği yerin bir limiti yok.

5. Kaç şirket etkilenebilir?

Deutsche Welle'ye açıklamalarda bulunan TOBB ETÜ Öğretim üyesi Doç. Dr Atılım Murat’a göre şu anda halka açık ya da kapalı olan şirketler arasında bu düzenlemeden etkilenecek şirket sayısı yaklaşık 1000 civarında. Borsa’daki şirketlerin arasında düzenleme kapsamına şirketlerin ise 195 olduğu tahmin ediliyor.

Murat, “Türkiye ekonomisine döviz girişi olmadığı için ekonomi yönetimi, reel sektörün elinde fazla döviz olduğunu düşünüyor ve reel sektörü bu şekilde yönlendiriyor ve ‘eğer TL kredi almak istiyorsan elindeki dövizi bozdur’ diyor” açıklamasını yaptı.

Dünya Gazetesi’nden Barış Erkaya da 27 Haziran’da kaleme aldığı makalesinde son açıklanan, 2022 ilk çeyrek bilançolarına göre Borsa İstanbul’da BDDK tarafından belirlenen kriterlerde yani TL karşılığı 15 milyon TL’nin üzerinde döviz varlığı bulunan şirket sayısının 195 olduğunu söylüyor.

Bu sayının içerisinde bankalar, sigorta, finansal kiralama, factoring, girişim sermayesi yatırım ortaklıkları, spor kulüpleri ve gayrimenkul yatırım ortaklıkları dahil değil.

Bu 195 şirketin içerisinde ise yine BDDK tarafından belirlenen eşik değer olarak, elindeki döviz varlığın aktif büyüklük veya son 12 aylık net satış hasılatından büyük olanın yüzde 10’unu aşan şirket sayısı ise sadece 65.

Erkaya, 65 şirketin eğer TL bazlı kredi kullanma niyeti varsa bundan önce toplamda 3,6 milyar doları döviz varlığını piyasada satması gerektiğini söylüyor.

Reuters’ın görüş aldığı üç bankacılık kaynağı, bankaların kredi kullandırmaya devam etmek için sürecin netleşmesini ve detayları takip ettiğini belirterek, bazı bankaların bu yüzden yeni kredi kullandırmayı şu anda durduğunu söyledi.

6. Şirketler krediye ulaşamazsa ne olur?

Marmara Üniversitesi Öğretim Üyesi Prof. Dr. Burak Arzova, kenti YouTube kanalında bu soruya birden fazla yanıt veriyor.

Arzova’ya göre en fazla etkilenecek unsurlardan biri şirketlerin kullanacağı rotatif krediler.

Belirli bir vadesi ve limiti olan rotatif kredilerde şirket, limit dahilinde istediği zaman para çekip para yatırabiliyor.

Firma eline geçen nakit parayı, kredisinin borç bakiyesini ve faizini düşürmek amacıyla istediği zaman kredi hesabına yatırabiliyor. Ya da kendine tanınan limiti aşmamak kaydıyla istediği zaman kullanabiliyor. Bu kredinin faiz ödemesi ise üç ayda bir oluyor.

Rotatif kredilerin günlük, kısa süreli verilebilen ve hemen kapatılması gereken krediler olabileceğini hatırlatan Arzova, “Şirketlerin bugün yarın dönüşleri var. Dolayısıyla yeni kredi bulmak, rotatif kredileri devam ettirmek durumundalar. Hâl böyleyken bu yeni getirilen uygulama, şirketler üzerinde, eğer yabancı para varlıklarını azaltmazlarsa bu rotatif kredilere ulaşımlarını da durdurabilecek bir durum” dedi.

“Bankalar mevduat toplayıp kredi yaratmak çabası içerisinde olan kuruluşlar. Bu banka bilançoları üzerinde olumsuz bir durum getirebilir” diyen Burak Arzova, Borsa İstanbul’da özellikle bankalar üzerinde bir baskı olabileceğini aktardı.

Arzova’ya göre şirketlerin BDDK kararından sonra yapabileceği iki hamle var: Kısa vadeli olanlar, uzun vadeli olanlar.

Kısa vadede şirketler, yeni ve dönen kredilerini finanse etmek açısından gün içerisinde ellerindeki yabancı para tutarlarını bozdurup buradan yabancı para miktarlarını azaltmak isteyebilirler. Çünkü TL krediye ulaşmaya ihtiyaçları var.

Uzun vadede ise dokuz başlık karşımıza çıkıyor:

- Parayı gerçek kişi hesabına yatırmak: Marmara Üniversitesi Öğretim Üyesi Arzova, şirketlerin ellerindeki yabancı para fazlalığını ortaklara, yani gerçek kişilere geçirebileceğini söylüyor.

Arzova'ya göre üzerlerine para çıkartılan şahıslar, yarın öbür gün ellerinde tuttukları dövizin ne olabileceğini bugünden kestirememesi durumunda, çeşitli varlık gruplarına yönelebilirler.

"Bunlardan biri de gayrimenkul sektörü" diyen Arzova, "O nedenle gayrimenkul, önümüzdeki dönemlerde canlanabilir. Gayrimenkul üretene ya da gayrimenkul yatırım ortaklıklarına da bir parça daha hareketlilik kazanmasına sebebiyet verebilir" değerlendirmesini yaptı.

- Temettü dağıtımı: Şirketler temettü yani kâr payı dağıtımı yapabilir. Ancak bu, uzun zamanı isteyen bir yöntem. SPK’nın da izni gerekiyor.

Sabancı Üniversitesi Öğretim Üyesi Prof. Dr. Özgür Demirtaş da kendi YouTube kanalında bu konuya şöyle değiniyor:

Diyelim ki 3 milyon dolar şirketin içerisinde var. Devlet “900 bin dolardan fazla tutamazsın yoksa kredi vermiyorum” diyor. Şirketin de krediye ihtiyacı var.

Gidip diyecek ki: Bari ben bu parayı hissedarlarıma kâr payı (temettü) olarak dağıtayım. İnsanlar bu parayı kendi kişisel hesaplarına çekecekler.

Sonrasında temettü çekmek yasaktır kararı mı çıkacak? Temettü çekmek yasaksa insanlar neden şirket kursunlar ki?İnsanların şirket kurma amacı şirket büyüsün oradan kâr payı alsınlar ve o parayı harcayabilsinler.

- Özel sektör tahvili ihracı: Burak Arzova’ya göre daha büyük şirketlerin özel sektör tahvili çıkarması da bir ihtimal. Ancak bunun kısıtlı olacağını söyleyen Arzova, “Çünkü orta boy ve daha küçük şirketlerin hem bu hazırlığı yapabilmeleri çok kolay değil” diyor.

Daha önce pek çok bankada yöneticilik yapan Bloomberg HT Para Piyasaları Müdürü Serdar Pazı, kanalının canlı yayınında yaptığı açıklamada özel sektör tahvili yoluyla fonlamanın da uzun bir süreç olduğunu söyledi.

“Sermaye Piyasası Kurulu’na ihraç için başvuru, iç tüzüğün belirlenmesi, izahname hazırlanması gibi aşamalar var” diyen Pazı, konuştuğu şirketlerin, “ticari kredileri, özel sektör tahviliyle birebir ikame etmemiz oldukça güç” yorumlarını yaptığını söylüyor.

- Yabancı ortaklara devir: Şirketlerin yabancı ortakları varsa iştiraklerine para çıkışı yaparak, ellerindeki yabancı para miktarını azaltması da bir alternatif. Ancak bu, dövizin yurt dışına çıkması demek.

Bazı şirketlerin yurt dışında başka şirketler kurabileceğini söyleyen Prof. Dr. Demirtaş, “Bazı şirketler bakacaklar ki burada güven yok. O zaman yurt dışında bir şirket kuracaklar. O şirketler hammaddeyi Avrupa’dan alacak. Buradaki şirket parasını o şirkete ithalat ücreti olarak gönderecek. Bu sefer de o dolarları yurt dışına kaçırmış olacağız” dedi.

Demirtaş, “Türkiye olarak en büyük dertlerimizden biri paranın yurt dışına kaçması. Biz parayı yurt içine çekmek istiyoruz” diyor.

- Yabancı parayı nakde çevirmek: Burak Arzova, şirketlerin bankalardan yabancı para tutarlarını nakdi olarak talep edebileceğini söylüyor. Tecrübeli akademisyene göre bu, kısa dönemde dövizde düşüş olarak kendini gösterse de uzun vadede dövizin yukarıya doğru çıkışına sebebiyet verebilir.

- Şirketlerin KKM’ye girmesi: Dolar/TL’nin 18 lirayı görmesinin hemen ardından açıklanan Kur Korumalı Mevduat sistemine ocak ayında şirketler de dahil edilmişti. Mevduatların TL’de kalmasını, dövizin daha çok kazandırması durumunda aradaki farkında Hazine tarafından ödeneceğini garanti eden bu sistemde şirketlere kurumlar vergisi istisnası getirilmişti.

Şirketlerin, altı ay ve bir yıl vadeli olan KKM’den temmuz ve ağustosta çıkacağının beklendiğini söyleyen Arzova, “Çünkü daha evvel buraya girmelerinin sebebi onlara tanınan kurumlar vergisi istisnasıydı. BDDK’nın yeni düzenlemesi bir “havuç” yerine tam tersine bir cezalandırma gibi gözüküyor şirketler KKM’de kalsınlar diye” dedi.

KKM’yi bir ponzi (saadet zinciri) şemasına benzeten Marmara Üniversitesi Öğretim Üyesi, şunları söyledi:

KKM, sürekli olarak yeni gelenlerin sistemde olmasıyla devam edebilecek olan bir enstrüman gibi duruyor.

Dolayısıyla buradan çıkış olmaması için, burada kalabilmeleri açısından böyle bir uygulama getirilmiş gibi duruyor.

Burada en büyük sıkıntı altı ay boyunca paralarını burada tutmak zorunda olmaları. Belki hafta içinde yapılacak bir düzenleme ile altı aylık süre, üç aya ya da bir aya düşürülebilir.

- Eurobond ihracına talep: BBDK’nın 26 Haziran’daki açıklamasına göre eurobondlar, karar kapsamına dahil olmayan yabancı para cinsinden varlık.

Hazine ya da şirketler tarafından ihraç edilen Eurobond, bu kurumların, kendi ülkeleri dışında kaynak sağlamak amacıyla uluslararası piyasalarda yabancı para birimleri üzerinden satışa sundukları uzun vadeli borçlanma aracı.

Burak Arzova şirketlerin Hazine’nin eurobond ihracına ya da dövize endeksli yatırım fonlarına yönelebileceğini söylerken Serdar Pazı, eurobond tarafında sınırlı likidite olduğunu, bankaların sağlayacağı ticari kredileri ikame edemeyebileceğini ifade ediyor.

- Taleplerin erkene çekilmesi: Bu madde hemen her ekonomistin dile getirdiği madde.

Ekonomist Arda Tunca’nın Deutsche Welle'ye yaptığı açıklamada dediği gibi, Türkiye’nin üretim yapısı gereği üretim yapmak için ithalat zorunluluğu var. Zira firma üretici de olsa, ihracatçı da olsa, her ikisini yapıyor da olsa, hammaddesini dışarıdan alıyor.

Türkiye’de hammadde ithalat oranı yüzde 80-85 seviyesinde. Dolayısıyla tekstilci pamuğu, kırtasiye malzemesi üreten plastiği dış ülkelerden almak durumunda.

Firmaların ithalat yaparken ödedikleri paranın dolar ya da euro olduğunu söyleyen Demirtaş, YouTube yayınında, “O zaman şirketler dolar tutmak zorundalar. Şimdi siz bu şirketlere diyorsunuz ki ‘Kardeşim sen bu doları orada tutmayacaksın’” ifadesini kullandı.

BDDK kararının dövizin düşürülmesi için alındığını belirten Demirtaş, “Döviz bu ülkede çok uzun süredir artıyor. Çünkü hanehalkı dolar alıyor. Niye dolar alıyor? Kendini enflasyondan korumak için. Şirketler de borçlarını ödemek için dolar alıyorlar” dedi.

Burak Arzova’nın da Özgür Demirtaş’ın da vurgu yaptığı bir etki var.

Krediye ulaşamayacak, dolayısıyla borcunu ödemede riske girebilecek şirketlerin siparişlerini erkene çekmesi.

Arzova “İhracatçıysanız, hammadde ihtiyacınız varsa, hazır kur da inmişken elinizdeki dövizi boşaltmanız gereken bir ortam varsa ileriki aylarda yapacağınız ithalatı bugüne çekip bugün ciddi miktarda ithalat gerçekleştirebilirler. Bu da ithalatı patlatacak unsurlardan biri gibi gözüküyor” derken, Prof. Dr. Demirtaş şunları söylüyor:

Bir şirketin 20 bin ton pamuğa ihtiyacı var diyelim. Kalkıp 50 bin ton pamuk almaya kalkacak. Niye? En azından pamuğum olsun parayı oraya yatırayım diyecek. Bu, Türkiye’nin pamuk ithalatını patlatacak. Yine dolar çıktısı olacak. O dolar Türkiye’de kalacakken ani bir şekilde dışarı çıkacak.

- Bankaların yükü artacak: Bu son maddeye dikkat çeken Bloomberg HT Para Piyasaları Müdürü Serdar Pazı, BDDK kararının bankalara operasyonel bir yük oluşturacağını da söyledi.

Zira yılın ilk yarısı kapanırken bankalar üzerinde zaten vergi ödemeleri gibi işlemlerin yükü var. Bunun dışında BDDK’nın “bağımsız denetime tâbi olan şirketler” şartının denetimi de bu yüke eklenecek.

Pazı, “Bağımsız denetimden geçtiği anda varlığı ne kadardı, elindeki döviz aktifin yüzde 10’unu geçiyor mu geçmiyor mu… Her banka şubesi o mahirlikte o yetkinlikte olmaya bilir. Dolayısıyla mümkün mertebe işi yavaşlatmak, ‘tam netleşene kadar çok aksiyon almayalım başımız ağrımasın’ diyebilirler” ifadelerini kullandı.

Nitekim Reuters’ın görüş aldığı üç bankacılık kaynağı, bankaların kredi kullandırmaya devam etmek için sürecin netleşmesini ve detayları takip ettiğini belirterek, bazı bankaların bu yüzden yeni kredi kullandırmayı şu anda durduğunu söyledi.

7. Sıradan vatandaşı nasıl etkileyecek?

Aralık 2021’de öncelikle gerçek kişiler için başlatılan KKM’de sıradan vatandaşın beklentisi, “Ben döviz mevduatımı TL mevduata dönüştüreceğim. Vade sonunda (3, 6, 9 ve 12 ay) döviz, benim mevduatımdan daha değerli hale gelmişse, aradaki ‘kaybımı’ devlet bana ödemeyi garanti edecek”ti.

Dolayısıyla her ne kadar amaç dövizi TL’ye çevirmek olsa da yatırımcının beklentisi dövizin yükselmesi ve vade sonunda garanti edilmiş kazancın alınması.

YouTube kanalında yaptığı açıklamada bu beklentiyi hatırlatan Marmara Üniversitesi Öğretim Üyesi Prof. Dr. Burak Arzova, “Eğer dövizdeki düşüş devam ederse, o zaman buradan zarar gören KKM yatırımcısı, KKM’ye dönmeyip, taleplerini fiziki olarak döviz talebiyle gerçekleştirebilirler. Bu da uzun dönemde kurun artmasına sebep olacak unsurlardan biri” dedi.

Arzova ayrıca, “Şirketler, çok ciddi borçlu bir yapı içerisinde hareket ediyorlar. ISO 500’deki şirketlerin ortalamada yüzde 30’u özkaynak, yüzde 70’i yabancı kaynak şeklinde devam ediyorlar. Burada şirketler, krediye ulaşamadıkları anda iflas etme sürecine bile girebilirler. Yani neresinden bakarsak bakalım çok tehlikeli bir durum” uyarısında bulundu.

8. Bu karar yasal mı?

Ekonomist Dr. Mahfi Eğilmez, BDDK’nın kararını, “Kendime Yazılar” adlı blogunda yasal zeminde inceledi.

Bir yetki karmaşası olduğuna dikkat çeken Eğilmez, Türkiye’de döviz vb. konularda düzenleme yapan yasanın, 1930 tarihli 1567 Sayılı Türk Parası Kıymetini Koruma Hakkında Kanun olduğunu hatırlattı.

Dünya genelinde Büyük Buhran’ın yaşandığı dönemde çıkarılan bu kanun, hükümete ulusal paranın değerindeki dalgalanmayı önleme açısından cezai yaptırımlarla desteklenen düzenleyici karar alma yetkisi tanıyor ve ilke olarak sermaye hareketlerini ağır biçimde kısıtlıyordu. Birinci maddesi de şöyle:

Kambiyo, nukut, esham ve tahvilat alım ve satımının ve bunlar ile kıymetli madenler ve kıymetli taşlarla bunlardan mamul veya bunları muhtevi her nevi eşya ve kıymetlerin ve ticari senetlerle tediyeyi temine yarıyan her türlü vasıta ve vesikaların memleketten ihracı veya memlekete ithalinin tanzim ve tahdidine ve Türk parasının kıymetinin korunması zımnında kararlar ittihazına Bakanlar Kurulu salahiyetlidir.

1989 yılında, 1567 Sayılı Kanunun hükümete verdiği yetkiye dayanılarak, Türk Parası Kıymetini Koruma Hakkında 32 Sayılı Karar’ın çıkartıldığını hatırlatan Mahfi Eğilmez, “Bu karar; 1567 Sayılı Kanun ile yurda ithali ve yurttan ihracı kısıtlanan (hatta bir anlamda yasaklanan) döviz, tahvil, hisse senedi, değerli madenler vb. ithal ve ihracını serbest bıraktı. Böylece Türkiye, sermaye hareketlerinin yasaklanması/kısıtlanmasından sermaye hareketlerinin serbest bırakılmasına geçmiş oldu” ifadelerine yer verdi.

TL’nin yabancı paralar karşısındaki değeri konusunda yetkinin önce Merkez Bankasına verildiğini sonra piyasaya terk edildiğini söyleyen Mahfi Eğilmez, “32 Sayılı Kararın uygulama ve yürütme yetkisi veren 20’nci maddesine göre Hazine ve Maliye Bakanlığı, bu kararın uygulamasını sağlamak üzere her türlü önlemi almaya, miktar belirlemeye ve miktar değiştirmeye yetkili kılındı” dedi.

Şimdi gelelim çelişkili duruma. Eğilmez, bu çelişkiyi şu cümlelerle açıklıyor:

Bu kararı BDDK’nın almış olması, kararın, kredileri yönlendirmeyi amaçlayarak alınmış olduğu görünümünü sağlamayı hedefliyor.

Bu, gerçekte olduğu gibi bir yabancı para kısıtlamasıysa, kararın, Hazine ve Maliye Bakanlığı tarafından alınması gerekirdi.

Nasıl takdim edilirse edilsin bu bir kredi düzenleme veya yönlendirme kararı değildir.

Kredi düzenleme veya yönlendirme kararı kredilere tavan konulması (kredi plafonu), kredi kullanımına süre ya da miktar kısıtlaması getirilmesi, kredi faizlerinin sınırlandırılması veya yükseltilmesi gibi bir takım önlemlere dayanır.

Bu karar, bunlardan çok farklı olarak kredi kullanımı için gerekli koşullar arasına belli bir miktarın üzerinde yabancı para bulundurulmaması koşulunu getirerek krediyi değil dolaylı yoldan yabancı parayı hedef almaktadır.

O nedenle bu kararı alma yetkisi BDDK’nın değildir. Bu karar Türk Parası Kıymetini Koruma Hakkında 32 Sayılı Karar çerçevesinde ve Hazine ve Maliye Bakanlığı tarafından alınması gereken bir karardır.

Kararın BDDK eliyle alınması bir yanlışlık sonucu olamaz. Burada amaç bu kararın 32 sayılı kararla ilgisi olmadığını ve dolayısıyla sermaye hareketlerinin kısıtlanması anlamına gelmediğini göstermektir.

Oysa bu karar çok açık bir sermaye kısıtlamasıdır.

© The Independentturkish